先進国債券への投資は為替ヘッジありがよいのか、無しが良いのか

先進国債券は一般的には以下のように考えられています。

- 安心、安全

- 値動きが小さい

そのため、安定志向の投資家や、運用額の多い投資家に人気があります。しかし、先進国債券というのはリターンが少ないため、資産運用のメインにするにはやや物足りないです。

昨今の債券高を受けて、思いもかけないリターンが生じてはいます。しかし、長い目で株価よりも劣後するのは歴史が証明するところです。

ややもすると、その微々たるリターンさえ「為替変動」によって吹き飛ばしてしまう可能性があります。かといって、日本国債のリターンは極めて小さいです。そのため、私たち日本の投資家は為替を無視して厚めにリターンを取るか、それとも為替ヘッジをかけるかという選択になります。

ドルベースでの投資をしており、円建てでの資産に頓着しないならば為替リスクは無視してよいでしょう。私はこちらの投資スタイルになります。

円ベースでの資産増減が気になるならば、本来のディフェンシブさを重視することになります。つまり、為替ヘッジのある商品を選択するということです。この場合、当然為替ヘッジ分のフィーが乗りますから、割高になります。しかし、これは何を取るかということですから、自分の投資の目的を大事にしたいところですね。

先進国債券、為替ヘッジ無しの投資に疑問が生じてきました。

たぱぞう様

いつもブログを拝見し、勉強させて頂いております。まろやかな語り口がお気に入りで、毎朝の楽しみにしております。

アーリーリタイヤされたのこと、おめでとうございます。また、書籍、楽しみにしております。ご質問ですが、先進国債券の扱いについてご教授頂けると幸いです。

以下の文章、長くなってしまい、申し訳ございません。

●年齢 40歳前独身(結婚の予定はありません)、両親と同居(持ち家)

●年収 600万円(春先に転職しました。何千万円といった退職金は今後期待できないです。)

●資産

現金 :約3850万円

日本国債: 約200万円

日本株 : 約170万円

米国株 : 約110万円 (ワンタップバイにて)

投資信託:emaxi slim TOPIX 約70万円

:emaxi slim 新興国 約140万円

:emaxi slim 先進国 約490万円

積立NISA:emaxi slim 先進国 約80万円

先進国債券

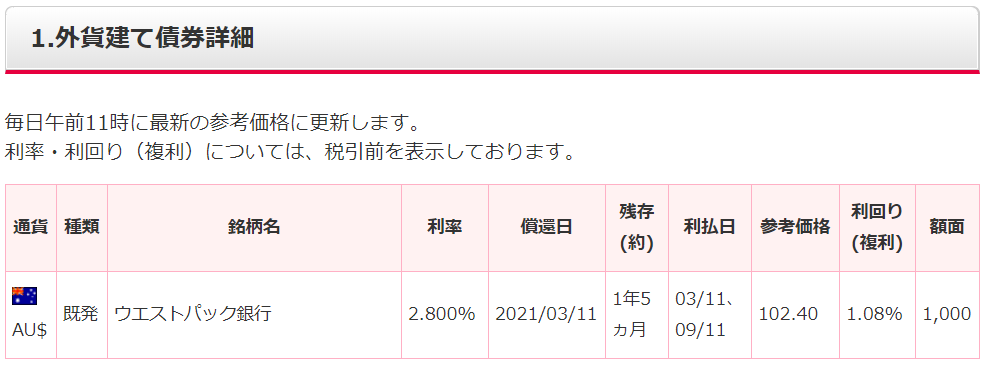

豪ドル建債券 :約28700豪ドル(1豪ドル70円として約200万円)

NZドル建債券 :約30000NZドル(1NZドル65円として約195万円)

現金等の無リスク資産の比率が高いのは承知しておりますが、安心して眠れる、退職金が期待できないなかでの老後資金として、このままキープしておこうと考えております。

現在は、積立NISAの開始に伴い始めた投資信託に専念しております。月21万円をTOPIX、新興国、先進国を1:2:7の割合で投入しております。これとは別に、楽天カードで月5万を先進国に投入しております。

日本株&米国株は、投資信託に専念しているため、資金投入は控えております。配当金は、投資信託に回しております。

豪ドル建債券&NZドル建債券なのですが、どちらも2007年頃の円安で利率が6%頃に始めたものです。

豪ドルは、合計約19500豪ドルを平均103円で購入し、約200万円になります。

NZドルは、合計約20500NZドルを平均87.5円で購入し、約180万円になります。

償還を迎えるたびにそのまま新規の債券に変えてきました。現在は、あわせて10件の債券を保有しており、利率2.7%~4%で2020年~2023年頃に償還を迎え、年間で約700豪ドル、約780NZドルの利金になります。

豪ドル及びNZドル、どちらも2007年に比べて円高になっており、金利が下がってきております。どちらもドル建てでみると増えておりますが、円建ててみると円高の影響もありトントンです。

無リスク資産が十分ありますが、分散のため、また特段資金が必要な状況ではないため、無理して売却せず、このまま持ち続けてよいかと考えております。

その一方で、円ベースてでみると、円高による目減りする状況を座して受け入れられない自分もおります。

どちらも現在の評価ではマイナスですが償還前または償還時に円転して投資信託の資金にしてもよいのではとも考えております。その際は、僅かに利益が出ている米国株をリセッションを考慮して年内に売却する際に損益通算にしようかと考えております。

お忙しいところ恐縮ですが、お時間ありますときに、今後の取り扱いについてアドバイスを頂けると幸いです。

ここまで長く拙い文章を読んで頂きありがとうございました。

為替リスクを受け入れられるかどうかが、ヘッジをかけるかどうか

為替リスクは、債券のような値動きの小さなものに比べると大きいものです。そのため、質問者さんのように、ディフェンシブな投資を心がける人にとっては、受け入れがたい場合が今後も出てくるでしょう。

- 為替ヘッジのある債券に乗り換える

- 株式投資信託に乗り換え、長期のリターンを期待する

- 現状維持

この3つの選択がありますが、やはりこれだけ多くの債券と現金があるならば、多少株式・投資信託へのリスクを高めても良いかもしれませんね。私ならば、おっしゃる通り損益通算をして、円転、株式の投資信託に充てます。

2017年以降の長期の円高傾向というのも地味に効いてきますね。豪ドル、NZドルともに為替は底値圏が近いようにも見えますが、それも中国次第ということです。こうなると、債券投資をしているのか、為替への投機をしているのか分からなくなりますからね。

ご参考になれば幸いです。

関連記事です。

こちらは日本国債投資に関する記事です。利回りは極めて小さいものですが、元本割れの危険が殆どないのは魅力になっています。

中長期債券をポートフォリオの中心に据えるというレイダリオ氏の主張です。このところの債券高の流れにも乗り、注目されています。バックテストが説得力を増しています。

新興国債券はリスク高めですが、利回りが大きいので好きな人は好きですね。上級者向けです。