ワイドモートな企業を投資対象としたETF 【MOAT】

“wide moat“は米国株投資でよく耳にする言葉です。

Wide=幅が広い

Moat=堀

ですから、株式投資の世界では“wide moat“を「経済的優位性」や「経済的な堀」という日本語で表現することが多いですね。

具体的な「経済的優位性」株は次のような特徴を持つ企業の株式だと考えられているようです。

- 無形資産

- 顧客のスイッチングコスト

- ネットワーク効果

- コストの優位性

この4つにより、素晴らしい製品やサービスで大きなマーケットシェアを獲得している、あるいは無駄のない業務プロセスがある、あるいは優れた経営者がいる企業を指すようです。

客観的に言えば、投資家にとってはポジティブにとらえられる企業と言えるでしょう。このような米国企業を投資対象としているETFがあります。

ティッカー【MOAT】です。

米国のVanEck社が運用しており、正式名称を” VanEck Morningstar Wide Moat ETF”といいます。マーケットはNYSEです。

【MOAT】の原指数はMorningstar® Wide Moat Focus Indexです。指数は2007年2月14日から算出を開始されており、2002年9月30日まで遡及されています。2021年12月31日現在、46銘柄で構成されています。

【MOAT】は2012年4月24日に設定されていますので、まもなく運用開始から10年を迎えます。時系列を考慮すると、原指数は【MOAT】のために作られたわけではなさそうですね。

経費率は0.47%です。

【MOAT】とS&P500の比較チャートと分配金

S&P500と比較した5年チャートです。

【MOAT】の方がおおむねS&P500を上回って推移しています。

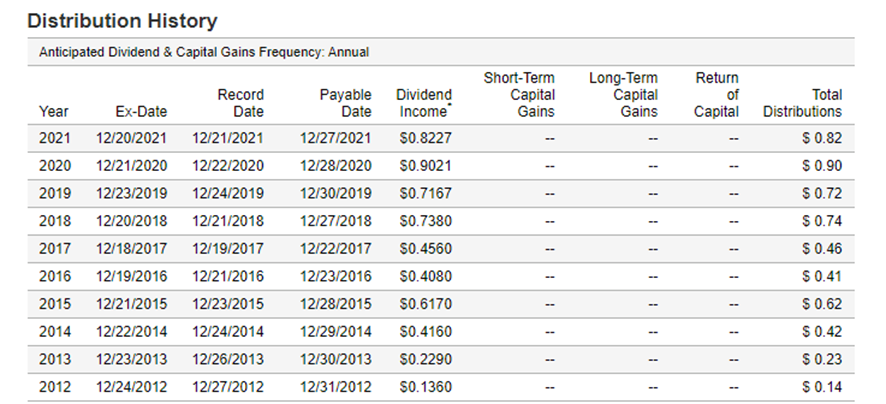

直近の分配利回りは1%強程度です。分配金利回りを期待して買うETFではないですね。

出典:VanEck社

MOATの構成銘柄と割合

【MOAT】のウエイト上位10銘柄です。

出典:VanEck社

S&P500であれば、アップル【AAPL】、アルファベット【GOOG】、アマゾン【AMZN】、マイクロソフト【MSFT】、メタ【FB】あたりが名を連ねますが、【MOAT】はだいぶ様相が違います。

いわゆる情報技術系企業が目立ちません。経済的優位性を獲得している企業は同一セクター内にはたくさん存在しないでしょうから、必然的に銘柄のバラエティには富むのでしょう。

また、特別ウエイトが高い銘柄もないのが特徴です。

構成銘柄にいくつか触れてみましょう。

シェニエール・エナジー【LNG】は液化天然ガス(LNG)関連事業に注力するエネルギー関連企業です。LNG受入基地およびパイプラインを保有・運営しています。

コンステレーション・ブランズ【STZ】はアルコール飲料メーカーです。事業は2部門で構成され、コンステレーション・ワイン北米部門は「ロバート・モンダヴィ」、「アーバー・ミスト」などのブランド名で食卓用ワインやスパークリングワインを販売しています。

クラウン・インポーツ事業は「コロナ」や「モデロ」などのメキシコビールの米国での輸入、販売権を持っています。 ブランドを見ると、知っている方も多いのではないでしょうか。

コルテバ【CTVA】は農業関連企業です。主に雑草や、害虫・病気を防ぎ将来的に農地を守るための農薬や、従来の技術と新しい形質技術によって開発されたトウモロコシ、大豆、小麦などの種子を提供しています。

アスペン・テクノロジー【AZPN】はソフトウェア会社です。設計、運用パフォーマンス、サプライチェーン計画などのプロセス最適化ソフトウェアを手掛けています。

代表的な製品は新規・既存工場の設計・再設計用ソフトウェアaspenONE Engineering、製造プロセス向けソフトウェアaspenONE Manufacturing and Supply Chainです。

【MOAT】ETFの活用方法

「経済的な堀」を有する企業は、それぞれの企業が存在している製品やサービス市場で高いシェアを有しているケースが多く、マーケットの低迷期であっても業績が底堅い企業だと考えられます。

よって、個別株投資の際に「マーケットが弱い時に相対的に強い銘柄は何だろう?」というニーズに【MOAT】の構成銘柄は答えの候補になりそうです。

いわゆるハイテクグロースがなくても、S&P500をアウトパフォームしていることは注目に値するでしょう。よく、S&P495は大したことが無い、と言われます。一方でMOATの構成銘柄もS&P500との重複は多いです。

抽出すべき銘柄がしっかりしていれば、GAFAM以外もなかなか健闘していることが分かりますね。要は、時価総額加重平均というのはそういうことであり、当然というわけです。

セクターを問わず、マーケットが弱い時にいい仕事をしてくれる銘柄群を持っておきたいという場合に都合がいいように思います。

関連記事です。

こちらも対S&P500で負けていない、ESG銘柄ETFです。

事業承継をふくめたFIRE術です。

流行りのメタバースに注目したETFです。