投資方法は1つではなく、全世界株、先進国、新興国、高配当株などいろいろ

投資はいろいろなやり方があります。株式投資を地域で分けるだけでも、米国株、全世界株、先進国、新興国、日本株、いろいろですね。バリュー株投資、グロース株投資、あるいは高配当投資など、何らかの定量に着目した投資方法もあります。

どれも手法として確立されており、根強いファンがいます。様々ある投資方法の中で、どれが自分に合い、合わないのかを探るのが投資初心者さんには最初の課題となります。

ほとんどすべてのジャンルで先行者あるいは、成功者がいます。考え方を見聞きしたり、実際に試す中で自分の投資手法を確立するのが一番ですね。さて、今日は全世界株、先進国、新興国、高配当株への投資を検討されている方からのご質問です。

全世界株、先進国、新興国、高配当株への投資を考えています。

はじめまして。

いつも楽しく記事を拝見しております。今後の投資方針について相談したいと思い連絡させていただきました。私は20代の国家公務員です。

今までは投資信託をドルコスト平均法で積み立て、余裕を持って年に3%ずつ投資信託を取り崩した額が支出を上回れば早期退職をしようかなと漠然と考えておりました。

今の仕事はそこそこ楽しくやれているため、現在恋人はいませんが、結婚して子供が出来たら早期退職しなくてもいいかなとも考えております。

また、祖母から約1000万、母から約3000万の相続を受けることがほぼ決まっております。母は父と死別し、寂しい思いをしていますのでお金が貯まれば転職や早期退職し、家族と過ごす時間をより大切にするのもいいなとも思っています。

そんな中で最近は配当金収入にも興味を持つようになりました。お忙しいかと思いますが、相談に乗っていただければ幸いです。

○現在の資産状況

- 生活防衛資金 150万

- 無リスク資産(現金) 150万

- リスク資産 100万

- つみたてNISA emaxis slim全世界(除く日本)70万

- iDeCo emaxis slim 先進国 17.5万 emaxis slim 新興国 2.5万

- 特定口座 emaxis slim全世界(除く日本)10万

○現在の投資方針

- つみたてNISA、特定口座はemaxis slim全世界(除く日本)を合計で月5万円

- iDeCoは先進国と新興国を88%、12%ずつ月に1.2万円

- リバランスは年1回(去年は「100ー年齢」を上回っていなかったためリバランスなし)

- 株価が暴落(直近の最高値から約25%下落)したら月に1度の積み立て額を増やす

- 株価が約15%下落した額まで戻ったら通常の積み立て額に戻す

- キャッシュポジション(生活防衛資金と近い将来に使うことが決まっているお金を除く)は最低20%キープ

○今後考えている投資方針

- 現在の積み立てにSPYD、HDVをそれぞれ1万円ずつ追加し、配当金が心地よいと分かれば増やしていく。

- 先進国(日本除く)と新興国の比率はemaxis slim全世界(日本除く)と合わせているため、リバランス、iDeCoの新興国積立てを増やす、特定口座で新興国積立てを増やす等で対応

- 配当が心地よいと思わなければ、特定口座での投資金額を増やす

- 投資可能金額は年に約120万

○相談したいこと

- 上記の投資方針に大きな間違いはないか

- 国家公務員(日本企業の業績に給与が連動)のため、日本株式に投資しないのは間違っていないか

- SPYD、HDVでセクターを分散するのは間違っていないか

- SBI証券のETF自動積立を利用しようと考えているが、最初は特定口座(源泉徴収なし)を開設し、投資金額が大きくなれば特定口座(源泉徴収あり)に切り替えてもよいか

以上お時間がある際にお答えいただければ幸いです。よろしくお願いいたします。

先進国、新興国、高配当株への投資と投資のコア

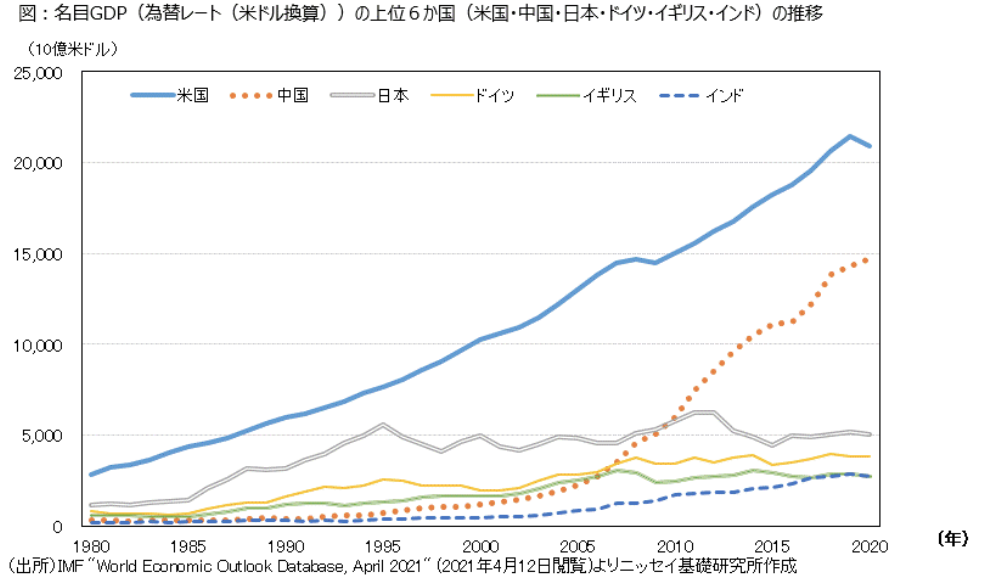

極めて堅実ですね。現在の運用は全世界株、先進国、新興国への投資が主です。現状のリスク資産は100万円ですから、今後の相続で激増するというところですね。その額、トータル4000万円です。事前に今から方針を練っておくのは良いことです。

高配当投資もETFを前提にしているということで、手堅いですね。SPYD、HDVともに利回りに優れる高配当ETFです。全世界投資を志向しつつ、いろいろ試してみるというのは大事です。勤務が公務員なので、海外投資をして円のエクスポージャーを下げるというのも妥当性があります。

ただ、1点気になるのは「大きな間違いはないか」というご質問のところです。全世界投資は、成長性に劣るユーロ圏などを含みます。また、高配当投資は米国株ETFではありますが、成長のエンジンとなってきた大型グロースを外します。

結果的に、微妙にトレンドを外した投資になることは知っておいてよいですね。全世界投資にしても、高配当投資にしても、すでに完成された投資手法です。つまり、妥当性はあります。ただし、リターン面で30年、ないしは20年といった単位で米国株インデックス投資に劣後した投資であることは知っておいてよいですね。

つまり、大きな間違いはないのですが、小さなずれ、トレンドを外しているのが気になるということです。投資における中庸、バランスのようなものを大事にするのか、自分のやってみたいこと、思いを大事にするのかというところです。

私がS&P500やVTIをお勧めするのはそういうことです。いずれにしても、大筋の海外投資というところは間違いありませんから、結論をゆっくり出されると良いと思います。ご質問ありがとうございました。

関連記事です。

FIREを意識すると定期的な配当、分配金はありがたいのですよね。

債券に手出しをしやすいタイミングではあります。

ちょっとした副収入があると生活は楽になります。