iShares MSCI ACWI ETF【ACWI】とは?

【ACWI】はブラックロック社が運用する先進国および新興国の大型および中型株式で構成されるインデックスに連動したETFです。2008年3月26日に設定されました。上場マーケットはNASDAQです。

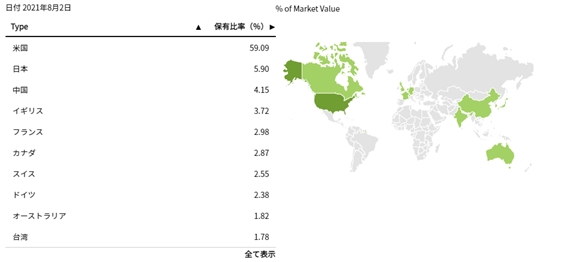

インデックスは米国の上場企業であるMSCIが算出しており、浮動株ベースの時価総額加重平均型です。ACWIはAll Country World Indexの略で、インデックスは世界50か国の株式市場の時価総額の約85%をカバーし、機関投資家の間では株式投資のパフォーマンス指標として使われることが多いもので、「MSCI標準指数」とも呼ばれています。

カバーする国が多い分、インデックス構成銘柄数も2900銘柄以上と多くなっています。インデックスは5月と11月の年に2回、採用銘柄の見直しがあります。

このインデックスに連動した金融商品は日本にも多く、最近は「オールカントリー」を略して「オルカン」と呼ぶ人も多いですね。

All Countryですが、時価総額加重平均型インデックスは時価総額が大きい銘柄のウエイトが高くなりますので、全体の約6割が米国株で構成されています。オールカントリー投資も、米国株投資も現状では同じ船に乗る仲間とされるのはこうしたことによります。

セクターは、2割超が情報技術です。過去10年ぐらいで最も時価総額が成長したセクターですので、現時点では当然でしょう。

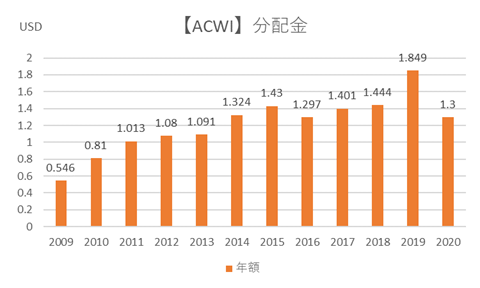

【ACWI】のチャートと分配金時期

コロナショックで大きく下げた後、切り返してきて約2倍になりました。5年で見ても約2倍です。

分配金は、年2回支払いです。こちらは安定成長しているとはいいがたいので、おまけぐらいに思っていた方がよさそうです。なお、2021年6月に支払われた分配金は前年同期を上回る水準でした。

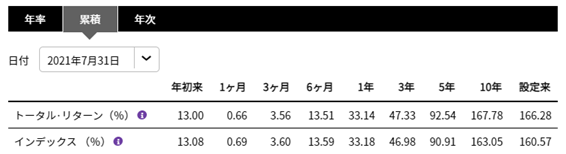

【ACWI】のパフォーマンス

累積リターンは5年で約+90%、10年で約+160%です。オールカントリーは完全資本市場を前提とする場合は優れますが、世界は例えば中国などみてもそうはなっていません。

また、GDP比と各国時価総額の乖離も大きく、マーケットの値付けは様々なノイズが含まれています。逆に言うと、この歪みが投資家にとってはチャンスでもあるわけです。

結果として、米国株と比較すると見劣りするリターンとなっています。これはこの10年に限らずですね。足元はやや停滞気味です。

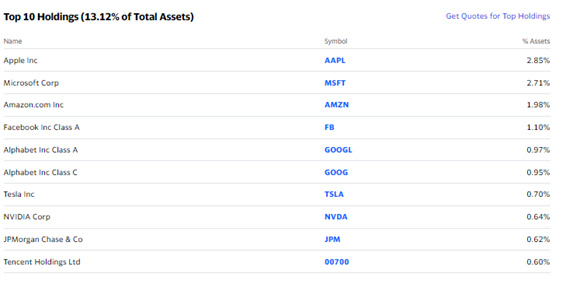

【ACWI】の構成銘柄はアップルとマイクロソフトが大きい

おなじみの米国株が並んでいます。アップルとマイクロソフトは3%以上のウエイトです。2900銘柄で構成されるインデックスに連動するETFで、3%以上のウエイトを占めるのはかなり大きいといえます。

オールカントリーは良くも悪くも米国株次第な現状があり、米国株投資が盛り上がるにつれて呉越同舟のような状況になっています。米国以外では、半導体の台湾セミコンが気を吐いています。

【ACWI】の経費率

【ACWI】の経費率は0.32%(報酬免除後)です。後述する円建て投資信託よりも高いです。

【VT】との比較をチャートと構成銘柄で見る

新興国を含む世界株式に投資できるETFであるVanguard Total World Stock Index Fund【VT】と比較します。【VT】が設定されたのは2008年6月ですので、【ACWI】とほぼ同じです。

【VT】が連動しているインデックスはFTSE Global All Cap Indexです。先進国、新興国49か国の9,000銘柄以上で構成されるインデックスで、全世界の時価総額の98%程度をカバーしています。

MSCI All Country World Indexと比較すると、カバーする国、銘柄、時価総額が大きいインデックスと言えます。とはいえ、6割程度を米国が占めます。また、銘柄数はFTSE Global All Cap Indexの方がだいぶ多いにも関わらず、カバーする時価総額はそれほど大きく違いません。世界にはまだまだ小型株が多いということでしょう。

【VT】の保有上位10銘柄の顔触れは【ACWI】とほとんど変わりませんが、【VT】の構成銘柄数が多い影響を受けて、各銘柄のウエイトは全体的に小さくなっていることが大きな違いです。

そのウエイトの違いは、パフォーマンスにも反映されています。若干ですが【ACWI】の方が上回っているのは、米国の成長株のウエイトが【VT】より高いからです。

30年、20年という単位で見ても、米国株のリターンが他のあらゆる地域、国のリターンよりも良く、全世界投資を引っ張ってきたということですね。

経費率は0.08%と【VT】の方が【ACWI】よりかなり低いのですが、それでもパフォーマンスに差が出ているので、現時点では全世界に投資するETFとしては【ACWI】の方がやや優勢といえます。

米国ETFではなくても・・・円建て投資信託で十分

前述したように、日本で「オルカン」と略されるぐらいですので、円建てのMSCI All Country World Index連動商品はいくつかあります。代表的なのは三菱UFJ国際投信が運用する「eMAXIS Slim 全世界株式(オール・カントリー)」です。

純資産が2,400億円を超える大型投資信託です。こちらは、無分配です。

あとは、東証に上場しているETF、「MAXIS全世界株式(オール・カントリー)上場投信」(2559)もACWIと同じベンチマークです。

こちらは投資信託である「eMAXIS Slim 全世界株式(オール・カントリー)投資信託」より信託報酬率が低いです。

直接ETFである【ACWI】に投資するのであれば、米国株口座を開設する必要があります。しかし、「eMAXIS Slim 全世界株式(オール・カントリー)投資信託」や「MAXIS 全世界株式(オール・カントリー)上場投信(2559) 東証上場ETF」であれば、日本円で取引できますので手軽です。

まとめます。オールカントリーに投資するならば、以下の2つが良いです。

- MAXIS 全世界株式(オール・カントリー)上場投信(2559) 東証上場ETF

- eMAXIS Slim 全世界株式(オール・カントリー)投資信託

経費率からもそう言えますね。

関連記事です。

ポートフォリオの分散、その基礎基本です。

世界のトップ企業には米国企業がひしめく状況となっています。

世界分散と米国株投資、現状はある意味呉越同舟となっていますね。