米国高配当個別株と米国株ETFの考え方

高配当株投資と米国株ETF投資、どちらへの投資が良いのでしょうか。結論を先に書いてしまうと、要は使い分けと考え方なのかと思っています。今回の記事ではこのことについて少し触れてみます。

高配当米国株の魅力は配当という利益確定

高配当個別株は再投資の原資となります。リタイアしている人にとっては、生活費になるのでしょう。

税金面を考えると、配当を出さない銘柄を選好するという考え方もあります。かつてのalphabet、つまりGoogleやバークシャーハサウェイなどは代表的な銘柄と言って良いでしょう。これらの銘柄は、収益を配当として出さず、次なる成長へと事業に再投資をしてきました。

VTIとVYMを比較しても分かるように、高配当銘柄というのは成熟企業が多く、トータルのリターンはやや劣後することが多いです。

そこであえて高配当銘柄を選ぶのは、「利益確定」や「生活上のインカム」を尊重しているからということになるでしょう。

一方、いざ株安、あるいは暴落となると利回りが保証されない無配株というのは、買い持ちするのにつらい面があります。株価も下がる、配当も出ない、ということになるからです。

米国株に関してはこの100年でS&P500が3年連続でマイナスを記録したことが3回しかありません。そのうち2回は世界大恐慌とその余波です。つまり1930年代です。1945年の第二次大戦後は1回だけです。2000年前後のITバブル時ですね。

S&P500が4年連続マイナスというのは歴史上ありません。

そう考えるともう少し強気になってもよいのかもしれませんが、それでも利確というのは大事ですね。配当・分配金は、細かな利益確定と考えることができます。

米国株の連続増配銘柄は不況時でも減配を避ける傾向にあります。ですから、多くの高配当株投資家は、過去から期待をして、そういう銘柄を特に選好しています。

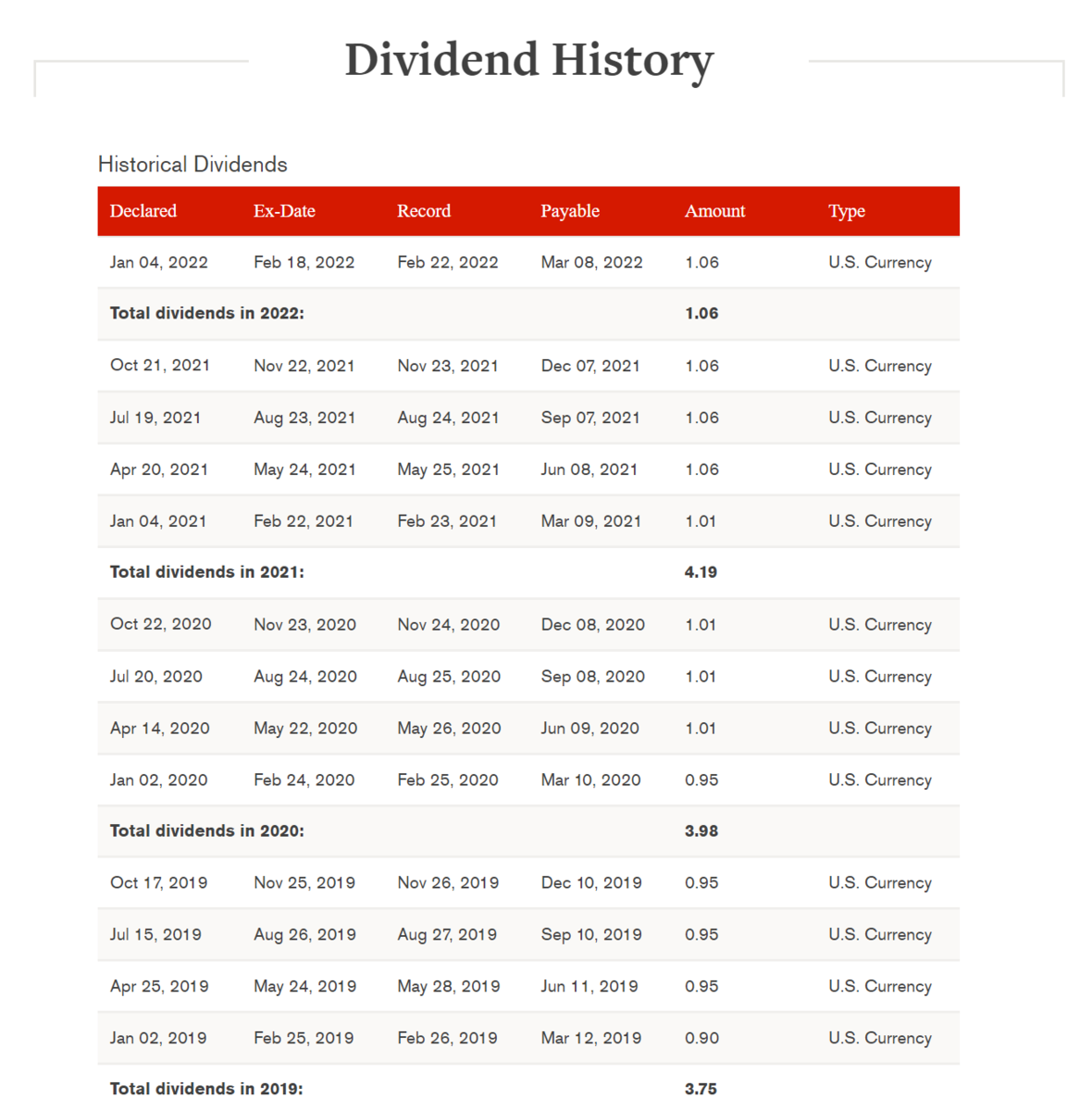

これは米国株投資家に人気のあったジョンソンエンドジョンソン【JNJ】の配当履歴です。ジョンソンエンドジョンソンの本社ページには、配当に関して説明されたサイトがあります。

株数に応じたインカムの試算が可能になっており、非常に丁寧に説明してあります。

米国株、とくに配当政策に気を配っている企業はこのように自社サイトからして個人投資家を大切にする姿勢が見られます。これは、配当株投資家にとって1つの買い材料、安心材料になります。

ただし、決算で暴落する銘柄が頻発することからも分かるように、個別株というのはどうしても良い面だけではありません。見込み違いということがあります。かの有名なバフェット氏でさえそうです。

逆に、このような不確実性が大きなリターンをもたらす場合もあり、それが株式投資の魅力の一つになっています。

米国ETFの3つの大きな魅力

高配当株などの個別株に比べると、米国ETFの魅力は3つあります

- 適切な銘柄の入れ替え

- 分散投資による安全性

- 高いパフォーマンス

ETFは適切な銘柄の入れ替えをしてくれる

例えばバンガードETFのVOOですと、S&P500連動です。ベンチマークに従って500銘柄を入れ替えるわけです。これは個人ではできません。これを手間賃0.03%でやってくれるということです。

しかも、元気のない銘柄を除外してくれます。結果として時代に即した銘柄が常に入り続け、時代的な役割を終えつつある銘柄がはじかれるということになります。効率的な分散ができることになります。

そのため、ほとんどのアクティブ運用の金融商品に負けない、高いパフォーマンスを発揮することになります。

ETFは分散投資による安全性が高い

これは前述のとおりです。VTIであれば4000銘柄超、S&P500であれば、500銘柄にも及ぶ株式銘柄群からなりますから、数社の悪材料は飲み込んでしまいます。この高い分散性は、ポートフォリオの値動きをマイルドなものにします。

もちろん、リターンの面でもマイルドにします。個別株に投資する人は、「もっと効率的に資産を増やせるはずだ」という判断になるわけです。資産形成期の私は完全にそういう考えでした。リスクを積極的に取っていたのです。

米国株ETFならではの比較的高いパフォーマンス

VOOなどでも直近10年ではおよそ4倍のパフォーマンスを示しました。QQQの7倍には及びませんが、良い時代だったと総括できます。

指数連動のETFと言えども買った時期が適切だとキャピタルゲインも狙えるということを示しています。また、テクニカルでも読みやすい時があります。私もコロナショック時には厚めに指数を買い、目先のレジスタンスで売ったということがありました。決算などの固有の事案に振り回されないので、こういう使い方もできるということです。

指数CFDをやる人はこの目線での売買になるでしょう。

いずれにしても、投資は形や考え方が様々です。だから面白いのですね。

関連記事です。

成長株は成長のワナが、高配当株は高配当のワナがあります。投資効率は大事です。

インデックス投資の良さは、このシンプルさにあります。