米国株が年初来でマイナス圏に落ちた

NYダウ30種・S&P500・Nasdaqといった主要米国株指標が年初来でマイナス圏に落ちています。これは近年にはないことですので、改めて現況と今後のことに関して記しておきたいと思います。

紫:Nasdaq

緑:VTI

青:NYダウ30種

赤:S&P500

上図はYahoo!financeの年初からのチャートになります。年始からNasdaqが非常に調子が良く、夏には大きく他の指数をアウトパフォームしていました。しかし、GAFAあるいはFANGといったハイテク銘柄が大きく調整入りしています。

押しなべて20%以上下落しましたから、この高値をみて飛び乗った人はそれなりの痛手を受けていることでしょう。とはいえ、まだまだ年初来の水準ですから悲観的になりすぎることはありません。ここから自分がどのようなスタンスを取るのかを考えていけばよいのです。

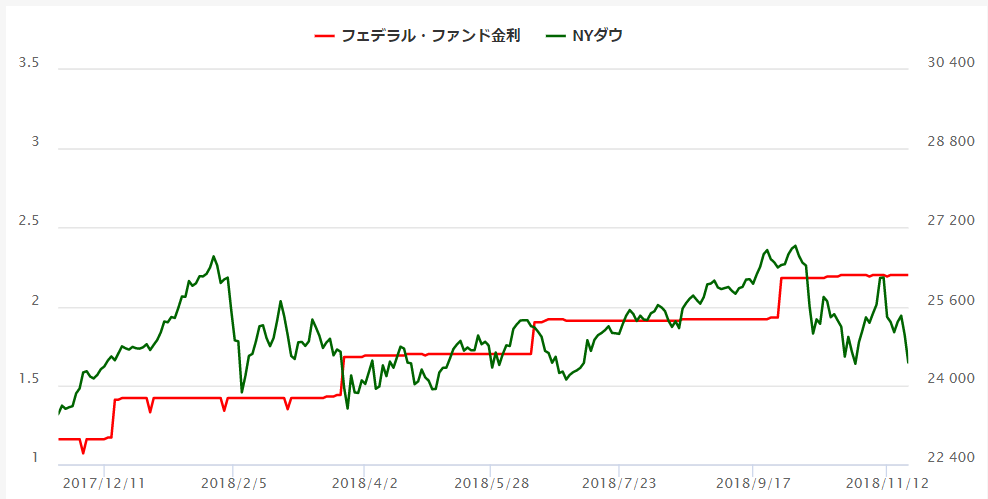

フェデラルファンド(FF)金利 の引き上げがある、か

米国の政策金利である米政策金利であるフェデラルファンド(FF)金利 の引き上げがジワジワと効いてきています。株式と債券が投資先として競合するのは周知のとおりです。金利の上昇とともに、久しぶりにそのセオリーを確認する結果となっています。

振り返ると、FF金利は2008年の緊急利下げを経て、0.5%から0.75%を長く維持してきました。2015年の12月から改めて利上げに転じ、今に至ります。すでに利上げに転じて3年になるわけです。

過去、これだけ長い時間をかけて利上げを実施してきたことはあまりなく、実は利上げに転じての年数でいうと史上2位の長さになっています。それだけ景気、市場に気を使ってきたわけです。

2018年に入り利上げのスピードを増していますが、これは好調な企業業績はもちろん、雇用統計などの数字が極めて良かったからです。FRBの会合は12月19日に予定されています。もし再び利上げとなると、2.25%から2.5%の政策金利となります。

このところの株式市場の軟調さを受けて、従来よりも利上げ観測は弱まっていますが確率は五分五分というところでしょうか。ともかく、利上げの可能性があるうちは株式の大幅な上昇も考えにくいですね。これは良いことです。

並行して、FRBの持つ金融資産の圧縮にも注目されるところです。先ごろ、日銀の金融資産が国家GDPを超えたとニュースになっていましたね。低金利を続け、金融資産を膨張させていくということは、不況時にとれる金融政策が少ないことを意味します。

いずれにしても、日米両国の金融政策の違いも注目されてよいでしょう。

ドルで投資している人は選択肢が増えたに過ぎない

個人投資家目線で見るとドルで投資している人は、投資先の選択肢が増えたと解釈することもできます。

金利の上昇に伴い、債券およびその派生商品の妙味が増しているからです。例えば私は8月に古い株を売りましたが、そのほとんどを外貨MMFとして寝かせてあります。

ほんの1年ちょっと前まではMMFは米ドル1%にも満たず、お話にならないレベルでした。しかし、ここにきてまずまずの水準になってきています。例えばブラックロックの米ドルMMFは金利が1.9%まで上昇していますので、スケールが大きければそれなりの手取り水準です。

このほかにも高配当株で随分と値を下げているものもありますし、一時期割高感が先行していたハイテク株も成長性を考えると妙味が出てきているものもあります。

つまり、上がりすぎて今まで買えなかった株が手ごろなところまで落ちてきているケースがあるのです。また、この値動きの激しさに懸念を感じるならば、債券に資金をある程度移してしまえばよいのです。

2017年から2018年の途中まではすべての株が上昇しており、手出ししにくい状況でした。しかし、このところの停滞は非常に心地の良いもので、大切に寝かせておいた資金を再び株に向けても良いと思える水準になってきましたね。

もっとも、ドルコスト平均法で金融資産を買い続けている人はこうした目先の動きは全く関係ありません。良いものを、続けて長く買い増していけばよいのです。万人向けの投資手法であるゆえんですね。

心地よい持続可能な成長という視点で見ると

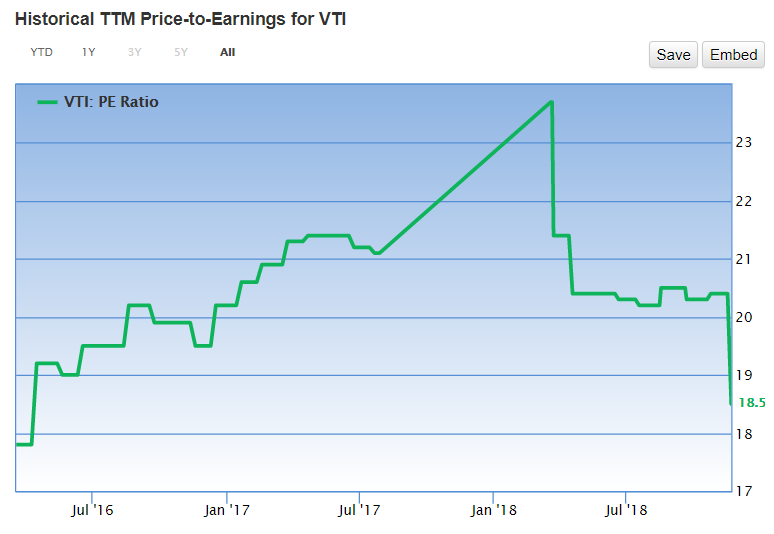

指数、あるいはETFの無理のない心地よい水準というのはいかほどなのでしょうか。例えばVTIで見ると、直近で割安感が出ていたのは2016年2月ごろのチャイナショックのころでしょうか。だいたいこのころのVTIが95ドル前後でした。

細かな数字は覚えていませんが、この水準は覚えています。なぜかというと、PERなどの水準から「心地よい」と感じるものだったからです。その後の躍進ぶりは周知のとおりですね。

そのころからの取引値の成長をおおよそ年率で5%~6%で考えてみます。すると、2019年年頭で120ドル~125ドル程度に収まります。

※guru focusから

一方PEレシオ、つまりPERを見てみましょう。すると、このところの株価下落で2016年の水準に急速に近づきつつあります。PERでいうところの17倍台というのは心地よい水準と言えそうです。そういったもろもろの大まかなデータを勘案すると、130ドル割れ、欲を言うならば120ドル前後まで落ちてきてくれると妙味がでそうですね。

つまり、まだまだ余力十分というわけです。乱暴かつ単純な考えですが、大きなETFというのはある程度大きな視点から予想ができますので、あまり突出した時は気を付けたほうが良いということは言えますね。

無理して株式のポジションを取らなくても、海外投資ならば妙味ある商品はいくらでもあるのです。

関連記事です

目先の相場の変動に惑わされず、良いものを続けて長く買い続けることが大事です。

THEOは相変わらずアクティブに売買をしており、見ているだけで楽しいですね。この売買の思考はシンプルですが、引き出しが比較的多いので見ごたえがあります。相場が動くと特にそうですね

スワップポイントで金利を付けるという方法もあります。これも金利が高いからできることですね。低金利で株安だと取れる方法は限られますが、高金利で株安ならばインカムを取りに行けるので運用には困らないですね。これもドルの魅力でしょう。