アセットクラスとは何か。

アセットクラスとか、アセットアロケーションとか、投資を始めるとそういう言葉を耳にする機会があると思います。投資は1つひとつの言葉がなにやら分かりにくいカタカナで語られることが多いのです。

投資、金融の中心が欧米であることから、欧米の言葉つまり英語をそのまま持ってきているためにそういうことになります。対訳が変なこともままあります。

ズバリ一言でいうと、アセットクラスとは「資産の種類」あるいは「資産の分類」ということになります。

- アセット=資産

- クラス=同じもののまとまり

そのままですね。クラスは、日本語で言うところの「組」です。保育園や幼稚園で例えてみると、

- 年少組=ぶどう組

- 年中組=みかん組

- 年長組=めろん組

と徐々に果実が大きくなっていきますが、この組のことです。まとまりですね。殆ど同じ意味で「アセットアロケーション」という言葉があります。

- アセット=資産

- アロケーション=配分・割り当て

資産配分ということですね。ですから、アセットクラスとアセットアロケーションの言葉の意味を厳密にする必要はあまりありません。こういう言葉に過度のこだわりを持ったからと言って、リターンが大きくなるわけでもないのです。

アセットクラスに対するポートフォリオとは

同じように、ポートフォリオという言葉も良く聞くと思います。このポートフォリオというのは金融に限らず、比較的多くの業界で聞かれる言葉です。日本では、この20年ぐらいで広くいろいろな業界で使われるようになりました。

元々は、画家などが自分の作品集を管理していた平かばんを指すのですが、いつしか派生して教育界で子どもの学習をまとめたり、金融界では資産運用の提案書を同様に平かばんにまとめていたことから金融用語にもなりました。

金融用語では、ザックリ言うと安全資産と危険資産の分類のことを指していましたが、昨今ではより細かいペーパーアセットの分類のことを意味することも多いです。

いずれにせよ、現在では殆ど同義になっています。少々乱暴かもしれませんが、アセットクラス、アセットアロケーション、ポートフォリオというのは「資産配分」と殆ど同義だなと思っておけばよいですね。

これまた言葉の意味にこだわっても、資産が増えるわけではありません。知識はあって困るものではないですが、理論に精通すれば勝てる世界ではないのは、この世界の妙味あるところです。

ですから本質をつかんでおおよそ理解しておけば良いですね。

ペーパーアセットとハードアセット

先ほどもちょっと登場しましたが、ペーパーアセットという言葉もよく耳にするかと思います。

- ペーパー=紙

- アセット=資産

要は紙資産ということです。代表的なものでは、株や債券があります。これは、不動産や金が現物なのに対し、紙だけで現物を管理しなくて良い資産のことを言います。かつては本当に紙での資産でしたが、電子化されてもはや「ペーパー」でさえ無くなっています。

ペーパーアセットの特徴は何といっても管理が楽だということです。株式にしても、債券にしても、買ったらそのまま殆ど放置です。不動産のようにメンテナンスをしたり、現物の金のように貸金庫に預けたりという手間がいりません。

不動産をペーパーアセット化したものがリートであり、金もETFという形でペーパーアセット化されています。いわゆる「証券化」と言われるものです。多くの実物資産は証券化により小口にされ、我々エンドにとっては管理が楽になり、多くの人が買えるような形になっています。

リーマンショックの引き金になったサブプライムローンの焦げ付きは、住宅ローンを高度に証券化しリスクを低減させたように見せかけ、レバレッジを利かせたものがショートしたのが始まりです。

ちなみに、不動産・金・絵画など美術資産、これらの現物資産のことを「ハードアセット」と言います。ペーパーアセットに対するハードアセット、ということですね。

アセットクラスの基本の考え方とは

ここからが本題になります。弊ブログは「米国株投資」について取り上げています。ただ、すべての資産を「米国株」に集中投資すればよいかというと、そういうわけではありません。

特に、資産が億近くなってくると、アセットクラスの分類はよりシビアになってきます。集中投資を避けるためです。例えば、Amazon株を買う、apple株を買う、P&Gを買う、公益株を買う、というのは一見分散しているように見えます。

しかし、これは株というペーパーアセットに対する大きな意味での集中投資であることには変わりありません。月々のインカム、つまり収入から資産がかけ離れてきたときにはこのアセットクラスの広い分散というのが発想として必要になってきます。

米国株は投資先としては非常によく、アセットクラスに入れることは理にかなっています。ただ、資産がある程度増えたならば、それだけに偏ることなく、組んでいくことが大事です。

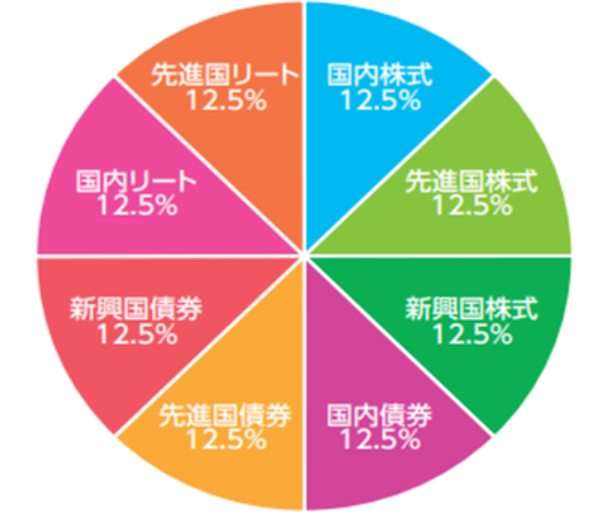

よく、株式に対するバランスとして債券、金などの商品が語られますが、以下のように広げてとらえることもできます。

- ペーパーアセット⇔ハードアセット

- キャピタルゲイン⇔インカムゲイン

米国株もそうですが、成功体験を積み重ねたならば、それだけにこだわらない視野を備えても良いでしょう。

インカムから大きく乖離した儲けが出たならば、広義でのアセットクラスを意識して資産の再構築をすると、相場でより長く生き残る確率が高まります。

どこまでやんちゃにリスクを取るか、どこで降りて資産の動きをマイルドにするか。それは個人の資質にもよりますが、相場の良い時こそ、勝っているときこそ、常に頭の片隅においておきたいですね。

関連記事です。