【VGIT】バンガード・米国中期国債ETFとは

債券投資が根強い人気を得ています。その人気は以下の理由です。

- 株式に対する逆相関性

- 少ない値動き

- 確実性の高いインカム

このような理由です。私は単純に債券を入れるならば、以下で良いと考えます。

- VTI+BND

しかし、BNDは逆相関性に乏しく、リターンも小さめです。これは、短期債から長期債を入れているからで、逆相関性は中期国債や長期国債のほうが期待できるとする意見もありますね。

BNDは値動きの小ささと安定的なインカムが魅力ですが、逆相関というところではあまり期待ができません。

ただし、この逆相関性というのは多少は認められますが、確実性という意味では必然ではありません。そのあたりの評価は、時と場合によって多少変動する部分ではあります。

VGITの基礎データ

- ベンチマークはブルームバーグ・バークレイズ米国国債浮動調整(3-10年)インデックス

- 経費率は0.07%

- ざっくり言うと米国債3年~10年物に投資するバンガードのETF

- 年率の平均リターンは3%弱

- 平均デュレーションは5年。おおまかに金利が1%動くと約5%動くということですね。

このようなことを踏まえておけば良いでしょう。

【VGIT】のチャートと配当

【VGIT】のチャートと配当を見てみましょう。

見ての通りこの10年ほど、おおよそ60ドルから66ドルのレンジで収まっています。

- 2009年 12月 60ドル 0.16ドル

- 2019年 12月 66ドル 0.12ドル

分配金は安定的で、ほとんど変動がありません。株式のように連続増配という性質ではなく、その時の金利状況に大きく左右されます。

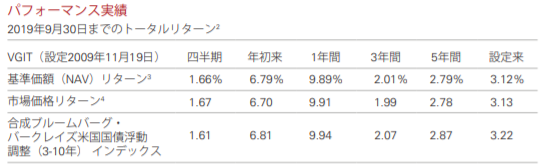

VGITのパフォーマンス実績

続いて、パフォーマンス実績です。バンガードのPDFからの抜粋になります。

設定来で3%弱というところですね。株高、債券高、金相場高の2019年がやや特殊な相場だったことが分かります。逆相関性に関しては、確認できる時とそうでない時があり、評価するのに難しいところですが、無くはありません。

こうしたことを踏まえて、ご質問をご紹介します。

VGITを債券ポートフォリオの主軸に据えたい

たぱぞうさん

いつも貴ブログ、楽しみにさせていただいています。2冊目の本も楽しく読ませていただきました。質問よろしくお願いします。

- 39歳サラリーマン、妻子持ち

- 約5年前より、米国連続増配個別株中心のPFを積み立て構築中。

現状

- フローのうち投資可能額 毎月20万円

ストック

- 現金 260万円+2万ドル (生活防衛資金除く)

- 債券 VGIT 約0.6万ドル

- 株式 約 21万ドル

うち、VYM, HDV, SPYD 計1.3万ドル、残りは個別株約40銘柄に分散

上位銘柄は順にJNJ, UL, MMM, T, MCD, MO, BTI, D, NGG, VZ, GSK, DEO, XOM, ABBV, TXN, V, PEP, HD, PG, MDT

質問・希望

- 60歳時点 (21年後) まで積み立て、配当・分配金を受け取るPFを構築していたい

- 連続増配株を、ここ1年は平均増配率を底上げする方針で積み上げてきましたが、これ以上個別株を積むのにも限界を感じています。約20%ある含み益を実現させるのはもったいなく (税金を払いたくない) 、このまま保有継続しつつ新規積立て対象をインデックスに移行しようかと思っています。良いでしょうか?

- 当面トータルリターンを優先し、新規積立てはVTとVTIを半々とし、毎年得られる配当・分配金 (現状税引後約5000ドル) をVYMに再投資する戦略を考えました。いかがでしょうか?

- VYMの代わりとして、VIGはcurrent yieldは低いですが、20年以上の投資期間なら配当目的として勧められますか?

- 引退が視野に入ったらVT, VTIを配当株に移行する妥当性は?出口戦略としてありでしょうか?

- まだ強気なので、あと10年は現金+債券:リスク資産=2:8でリバランスを考えています。また、リバランス目的を含めれば、たぱぞうさん推奨のBNDよりも、株式と逆相関する米国債 (VGIT, VGLT, EDV) を仕込む妥当性が高いと信じています。とは言え高デュレーションは怖く、VGITならばBNDと同程度のデュレーションですがいかがでしょうか?

質問が多くなって恐縮ですが、ご意見を伺えますと幸甚です。

VGITの中庸さは確かに面白いところではあります

個別株からETFへの転換というのは、ありだと思います。利が乗っているので売却せずに保持し続けるというのも1つの考えでしょう。2019年のS&P500の年率リターンは29%です。人によっては、あえて個別株投資をする意義を見出せない、それほどの実績でしたね。

VIGはおっしゃる通り、高配当というよりも好配当ですが、視点は面白いETFですよね。悪くないと思います。ただし、VTIも長期で持つと初期に買った分が、高配当化してくる可能性があります。いずれにしても、キャピタルも含めたトータルリターンで取るのかどうかというところですね。

VGITを始めとする中期債、さらには長期債というのは低くなりがちなリターンを補ってくれる債券として人気がありますね。その分、変動幅、つまりリスクも高くなります。冒頭の逆相関性に惹かれる人もいます。そこを狙ってというならば良いと思います。BNDは逆相関性はおっしゃる通り薄いですね。

私はVTI+BNDのセットをお勧めしますが、これは誰もが何も考えずに常に中庸な投資ができるからです。僭越ながら文章からお察ししたところ、時機に応じて適切な投資を探求する基本姿勢が身についている方のように思います。

その場合は、いろいろ工夫しながらポートフォリオを作ったほうが実績が上がる可能性がありますね。試してみる価値はあると思いますよ。

商品あるところに需要があるわけですから、カスタマイズできる力がある方は、どんどん自分が良いと思うポートフォリオを組んでいくということです。

デュレーションの長さからくるリスクと、逆相関性のバランスを求める人には適したETFということになります。

関連記事です。

海外ETFはこのような商品の幅広さが魅力ですね。

BNDほど知られていませんが、低経費率が売りのバランスの取れた債券ETFです。

こちらはBNDの記事です。そこそこのリターンと、値動きの小ささを求めるならばこちらになります。