共済貯金という高利率の互助制度があります

共済貯金という高利回りの互助制度があります。これは、国家公務員や地方公務員が加入できる掛金積み立て制度です。ただし、全ての公務員が可能というわけではないので、所属先で加入できるかどうかを確認してみると良いですね。

もし、加入できるならば余裕資金のプール先として非常に大きな役割を果たしてくれます。定期的に毎月のお給料から天引きしたり、ボーナスから厚めに天引きしたりできます。

銀行口座と違い、積み立てを始めるときや、解約する時に書類のやり取りが必要になります。ある意味では、財形貯蓄のような拘束があります。そのため、ゆるやかではありますが、強制貯蓄効果があり、資産形成に有用です。

運用先は、主に国債や地方債になるのですが、利回りが高いことが特徴です。今の時代において、共済貯金ほどの利回りを持つ商品はほとんど国内にはありません。非常に恵まれた制度ですので、総務などの事務方さんに確認してみると良いでしょう。

公務員というのは、多くは試験が無いとなれない職です。自らの努力によって得た立場ともいえます。それに付いてくる福利厚生に知悉し、活用していくことは資産運用上とても意味のあることです。

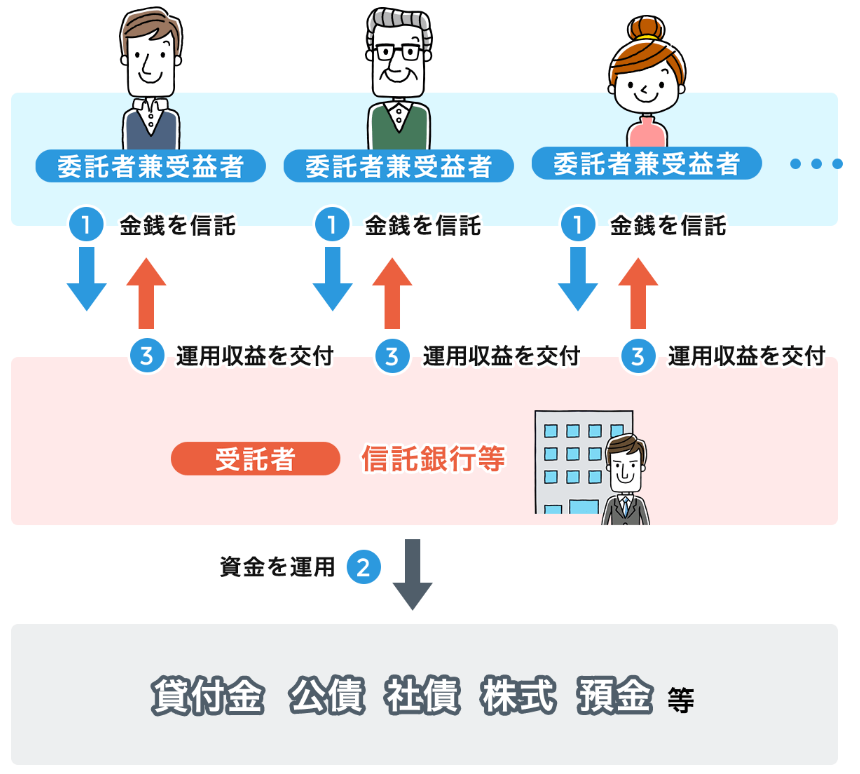

下記の特約付合同共同運用指定金銭信託の仕組みを利用している組合もあります。そうなると、銀行のペイオフ制度と同様に1000万円までならば、預金保険制度の対象となります。これは自治体によるので、気になる人は確認しておくと良いでしょう。

いずれにしても、財形貯蓄やNISA、iDeCoなどと同様に活用したほうが良い制度のうちの1つです。さて、今日は共済貯金に関わるご質問を紹介します。

共済貯金から分散として投資をしたほうが良いのか、迷います

これからの時代を生きて行くため資産運用のアドバイスをください

いつもたぱぞうブログ拝見させて頂いています。また、たぱぞうさんが出された本も拝読しました。

今回ご相談したいのは、私自身の今後の資産運用についてです。

✳︎DATA

- 私 30歳 地方公務員

- 妻 29歳 地方公務員

- 子 2歳 (保育園)

✳︎資産

- 私 (1600万)

【内訳】

- 1200万(共済貯金 年率2.1%)

- 400万(銀行預金)

- 妻(350万)

【内訳】

- 200万(共済貯金 年率2.1%)

- 150万(銀行預金)

✳︎その他

- 数年前に住宅を購入

- 35年ローン(変動金利)4000万円借入

- 月々75000円+ボーナス払い年2回 20万

- 今後1年以内に車の買い換えを検討中

これまで私の両親が初心者ながら資産運用をしており、投資には大変興味がありました。しかし、就職し共済貯金の利率を知ったときはこれ以外のこれ以上の運用はないと共済貯金1本でお金を貯めていました。

ですが、結婚し子供ができ、マイホームも購入し少し落ち着いた今、これからの時代を生き抜くため、人生の選択を増やすためにも共済貯金以外への分散も必要ではないかと考え始めました。

今後の方針に関してアドバイス頂ければと思います

- ①共済1本で貯め続け上限の3000万を目指す

- ②共済貯金と積立NISAを併用する

上記の2つで悩んでいます。ちなみに現在は妻が育児休業中のため、また車購入資金を現金で貯めるため細々共済貯金で3万貯めています。

妻が復職後は6〜10万程度貯金・運用に回せる想定です。選択肢②であれば共済貯金と積立NISAのバランスも伺えれば幸いです。アドバイスよろしくお願いします。

共済貯金だけでない運用をしたほうが良いです。

ズバリ②がよいですね。しかし、今は育児に自動車資金に忙しいので、現状を守りつつ、落ち着いたらで如何でしょうか。

就職して共済貯金の存在に気づけたのは僥倖でしたね。知らない方、利用していない方もいらっしゃるかと思います。共済貯金は加入者が減り、積立額が少なくなると、無くなる可能性がある福利厚生です。積極的に利用し、支えていきたいところです。

ご夫婦で6000万円の共済貯金運用枠があるというのは強いですね。共済貯金をメインで使い、銀行預金は生活費だけ入れておけばよいことになります。また、ご年齢のわりに資産が多く、堅実な性格も透けて見えますね。

将来的に、つみたてNISAはやっておいたほうがいいです。資産運用面のメリットもさることながら、政治経済を始めとする、社会科学全般に目を向けるきっかけになります。

銀行預金が400万円ありますから、ここからつみたてNISAの資金を出しては如何でしょうか。つみたてNISAは年間40万円のみですから、奥様が復職するまでは十分賄えるでしょう。

自動車を購入しなくてはいけない場合の考え方

ここからは、余談になります。

まず、自動車は基本的に収益を生みませんから、無理をしないことですね。若夫婦で資産形成ができないケースは、ほとんどの場合「家」「車」「外食」「スマホ」で支出しています。特に家と車は固定費になりますから、種銭を作るまでは中古車を買うなど工夫すると良いでしょう。

買わないという選択もありますが、地方でお子さんがいるとまず難しいと思われます。

ちなみに、私が今まで乗った車の価格は以下の通りです。最初のラウムが高いのは、結婚祝いとして半額出してもらったからです。

- トヨタラウム 70万円

- 三菱トッポ 30万円

- トヨタヴィッツ 0円

年々グレードダウンしていますが(笑) 40歳まではこんな暮らしでした。50万円以上を車に出すという考えが無かったですね。また、日本車はそうそう壊れません。最後のヴィッツは廃車予定のものを譲り受けましたが、5年以上乗れました。法人運営の関係で手放しましたが、そうでなければ今も乗っていたでしょう。

私のお世話になっていた自動車整備工場は「最近の日本車は壊れなさすぎる」という名言を遺して、廃業しました。

その後、私は資産が増えて、資産管理法人を立ててから社用車として多少良いクルマを買いました。利回りで車が買えるぐらいの生活になってから、収益を生まない部分を楽しむという考えでしたね。

とにかく、種銭を育てないと永遠に経済的自由は得られないのです。

どのような生き方をしていきたいのか、どのような資産形成をしたいのか。正解はありませんから、ご夫婦で軽重付けていく、話し合って価値観をすり合わせていくことが大事ですね。

関連記事です。

生命保険会社系の、年金財形や住宅財形は利回りがそれなりです。また、生命保険としての役割もあるので悪くないですね。

借金も使いよう、生活の質を高めてくれる場合があるというお話です。

お小遣い制はインセンティブの真逆ですね。