米国バンガード生活必需品ETF【VDC】の変容する評価

VDCは米国生活必需品セクターETFと言います。「MSCI USインベスタブル・マーケット・生活必需品25/50インデックス」への連動を目指しています。信託報酬は0.10%、安定の低信託報酬、バンガード社です。

生活必需品セクターは景気に左右されにくいセクターです。不況になってもスナック菓子は買われ、コカ・コーラは飲まれ、シャンプーは使われ・・・。日常的に安定して消費が続くのが生活必需品です。

消費者は一度気に入って使い始めた日常の生活必需品を定期的に購入し続ける傾向があります。そのため、安定感があります。これが生活必需品のブランド力ということになります。

直接肌に触れたり、口にしたりするため、消費者もそのブランド力を尊重します。聞いたことのない企業やブランドは特に先進国地域において好まれません。これがある種のスイッチングコストとして働きます。

そういう意味では景気敏感株と言われる建機や金融などとは大きく異なる収益構造になります。

ただ、懸念材料が全くないわけではありません。小売業のプライベートブランドや国別の地場企業の技術力や製品の質が上がってきており、価格の面で競争が激しくなってきていることは念頭に置いておきたいです。

これは日本のような先進国ではずいぶん前から見られることですが、同じことが世界的に起き始めているということです。

以前はブランド力と技術力に差があり、多国籍企業の製品と地場企業の製品は特に開発途上国においては完全な棲み分けがされていました。しかし、近年では開発途上国企業でも良い製品を出す生活必需品メーカーが出てきています。

地場企業と多国籍の生活必需品企業との間で価格競争が生まれるということは、売上と利益が侵食されることを意味します。参考までにバンガードから設定来リターンの表を載せておきます。

2020年時点でのVDCのリターン

設定来で見ると悪くはないのですが、この3年間ほど奮いません。2015年時点では最も人気のあるセクターETFの1つでしたが、時代は変わりましたね。これは、構成銘柄を見ると納得の内容となっています。

設定来で8%台後半ですね。しかし、直近はコロナショックの影響が感じられる内容となっています。

米国バンガード生活必需品ETF【VDC】の分配金とチャート

- 2006年12月 取引値63ドル 分配金0.95ドル

- 2015年12月 取引値130ドル 分配金3.2ドル

- 2017年12月 取引値137ドル 分配金3.62ドル

- 2018年11月 取引値145ドル 分配金3.64ドル

- 2020年8月 取引値150ドル 分配金4.06ドル

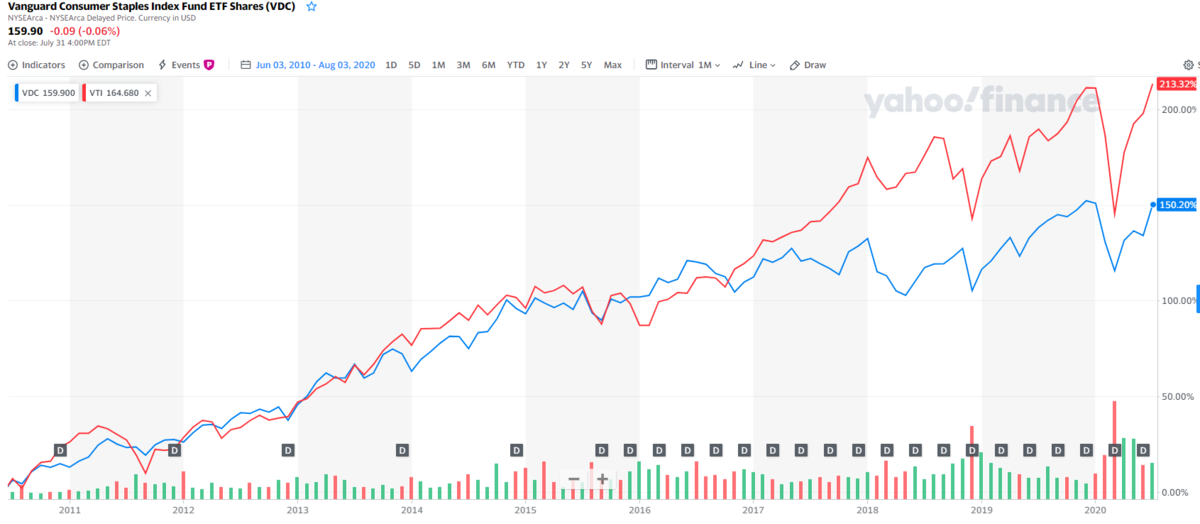

青チャート=VDC

赤チャート=VTI

直近の分配金の利回りは2.7%になっています。おおむね2%後半の利回りに落ち着いています。

2014年までは年に1回の分配金でした。比較するために2015年以降も年間分配金で出しています。実に3倍以上の分配金になっています。また、取引値は2倍以上になっています。

2016年に入っても順調な右肩上がりを続け、取引値は140ドルを超えていました。しかし、2017年以降、ややパフォーマンスが落ちています。

一時期VTIを超えるパフォーマンスを示したこともありましたが、この数年のIT企業の伸長により差が大きく開きました。

米国バンガード生活必需品ETF【VDC】の構成銘柄企業群

VDCの構成銘柄は100銘柄前後です。2016年98銘柄、2017年103銘柄、2020年90銘柄と推移しています。とはいえ、セクターETFということで、インデックスETFの何千という組み込み銘柄群と比べると少なさが際立ちます。

とはいえ基本的にバンガードのETFは組み込み銘柄数の多さに定評があります。

2016年の構成銘柄

2018年の構成銘柄

2020年の構成銘柄

| 保有銘柄 | シンボル | 構成比 |

|---|---|---|

| Procter & Gamble | PG | 15.22% |

| PepsiCo | PEP | 9.35% |

| Coca-Cola | KO | 9.25% |

| Walmart | WMT | 8.60% |

| Philip Morris | PM | 4.46% |

| Costco Wholesale | COST | 4.34% |

| Mondele | MDLZ | 3.95% |

| Altria Group | MO | 3.62% |

| Colgate-Palmolive | CL | 3.21% |

| Kimberly-Clark | KMB | 2.65% |

| Estee Lauder | EL | 2.25% |

| General Mills | GIS | 1.96% |

| Walgreens Boots Alliance | WBA | 1.81% |

| Constellation Brands | STZ | 1.58% |

| Kroger | KR | 1.57% |

| Clorox | CLX | 1.53% |

| Sysco | SYY | 1.53% |

| Monster Beverage | MNST | 1.52% |

| Archer-Daniels-Midland | ADM | 1.25% |

| Kraft Heinz | KHC | 1.16% |

| Church & Dwight | CHD | 1.10% |

| Brown-Forman | BF.B | 1.07% |

P&G(PG)、フィリップモリス(PM)、ペプシコ(PEP)、コカ・コーラ(KO)、アルトリアグループ(MO)、モンデリーズ(MDLZ)といった企業が並びます。

アルトリアグループはフィリップモリスの米国内製造販売企業、モンデリーズはクラフトフーズの海外部門です。オレオ、ナビスコ、トライデントといったブランドを保有しています。これらの企業は元は同じフィリップモリスでした。

ウォルマートは世界最大の小売業者です。日本では西友がウォルマートグループに属しています。コストコは日本でも会員制の大量仕入れ大量販売で広く支持されている小売業者です。

小売業は既存企業同士の競争だけでなく、アマゾンのようなネット販売との競合もあり、栄枯盛衰の激しい世界です。しかし、ウォルマートとコストコはその規模の大きさと広く消費者から支持される価格競争力で同業他社とは一線を画した存在になっています。

万年バリュー株になりつつあるADMや大減配をしたKHCなど、やや業績苦戦中の銘柄が散見されます。

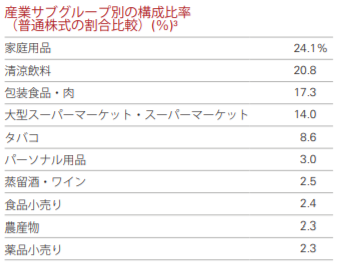

米国バンガード生活必需品ETF【VDC】の産業サブグループ構成比率

最後にVDCの産業グループ別の構成比率です。上位4グループの構成でおよそ7割を占めます。

劇的に成長する分野ではないので地味さはありますね。コロナで苦戦していますが、毎年の成長は比較的堅調です。

数年前はインデックスにトッピングするETFとして一定の人気を誇ったVDCですが、ハイテク全盛の今はあまり話題にも上らなくなりました。セクターはVGTとVHT、あるいはセクターではないですが、インベスコQQQが取って代わった印象ですね。

サテライト部分の投資のトレンド、常識というのは変容するということですね。

関連記事です。

セクターETFは11あります。こちらはバンガードのセクターETF群です。

米国株インデックスの代表格であるS&P500を上回るパフォーマンスを残している、ヘルスケアセクターETFです。

人気のインフォメーション・テクノロジーセクターです。Amazonを含まないものの、リターンの良さはセクターETFの中でも出色といってよいでしょう。