投資と節税は資産運用の両輪

投資と節税は資産運用の両輪です。かつて「高額納税者ランキング」という、今では考えられない個人情報暴露ランキングがありました。これは一般的には「お金持ちランキング」と見られがちでした。

しかし、多くのお金持ちは優秀な顧問税理士がついており、法人を作ったり、家族を従業員にしたり、経費算入を駆使して節税をしています。そのため、必ずしもお金持ちの実態を反映したランキングにはなっていませんでした。

あくまで、「高額納税者ランキング」なのです。日本に限らず、税金は企業利益をかなり侵食します。そのため、減税への期待が米国市場を上昇させましたし、アイルランドのように法人減税で企業誘致をしたりということが起きます。

先進諸国が法人減税の下限を15%にしようとしているのはそういうことですね。

これは大企業に限ったことではありません。個人経営の商店もそうですし、従業員数人の小規模事業体などはより切実になります。そのため、納税という義務をしっかり果たしつつ、税法を踏まえた節税が大事になってきます。

サラリーマンは当初から「給与所得控除」ということで経費のようなものが控除されています。ただし、あまり知られていませんが「特定支出控除」というものがあり、業務に関する衣類、書籍、資格、引っ越し、研修などの項目を控除することができます。

確定申告をすればこれらを経費算入し、所得を下げて税金を下げるということが可能になります。資格を取るために書籍を購入しつつ予備校に行っている人などはかなりの部分が認められる可能性があります。

ただし、要件は厳しいです。

- 会社から業務で必要という承認の書類を出してもらわなくてはいけない

- 給与所得控除の半分を超える支出がある

この要件を満たさなくてはいけません。実際には数十万規模でようやく使える制度です。ただし、業務に伴う引っ越しなどが重なればかなり要件を満たしてきます。

さて、今回は節税という切り口も含めてご質問を紹介します。

自営業をしているが、iDeCoをすべきか迷います。

いつも非常に勉強になる記事をありがとうございます。いつも非常に勉強になる記事をありがとうございます。是非とも、たぱぞう様のアドバイスを頂けましたら、幸いでございます。何卒宜しくお願い申し上げます。

現在の状況です。

年齢は35歳です。米国株ETFや高配当株の米国株を中心に保有しています。30歳までは貯金などできるほどの収入もなく、資産形成など全くの無縁で、仕事一筋でやってきました。運良く、30歳頃から仕事で芽が出まして現在は仕事での収入が2,400万円になりました。自営です。

アドバイスして頂きたい事とは確定拠出年金の事についてです。私は、確定拠出年金について

- 60歳までの資金拘束期間が長い(50歳までには仕事をリタイアしたいと考えていて、その時のインカム収入になりえない)

- 定年の引き上げによる、受給年齢の引き上げがあるのでは?(公務員の定年の延長など信憑性を増してきているように感じます)以上の理由から見送っていました。

しかし、運良く、良い収入を得る事ができておりまして、今年も上がりそうです。そうなった場合、税金面での控除が非常に魅力のある数字になってきており、上記2点のデメリットがあっても、検討しても良いのではないかと考えるようになりました。

しかし、25年先の日本の未来は、想像を超える状況になっているのではないか、人口の半分近くが高齢者の世界で年金などが今のままなどあり得ないなどと思うと、どうしても躊躇しています。

たぱぞう様でしたら確定拠出年金を始めますか?

25年の不確定な日本の年金事情という「リスク」と

67,500円 × 300回(12ヶ月×25年)= 約2,000万円

大雑把に半分が控除されたとして1,000万円の節税+受け取る際の退職金控除(現在の収入が続くのか、こっちの方が年金より不確実性が大きいと思いますが、収入が減った場合は、即積立を停止しようと思っています。)

たぱぞう様でしたら、どのようにお考えになるか是非アドバイスをいただけないでしょうか?何卒宜しくお願い申し上げます。

自営業者のiDeCoは必須と考えます

私が自営業者、つまり個人事業主で報酬を得る立場ならば、iDeCoは一番最初に始めます。iDeCoが微妙なのは、退職金がしっかり出て、積立額が制限される公務員ぐらいでしょうか。

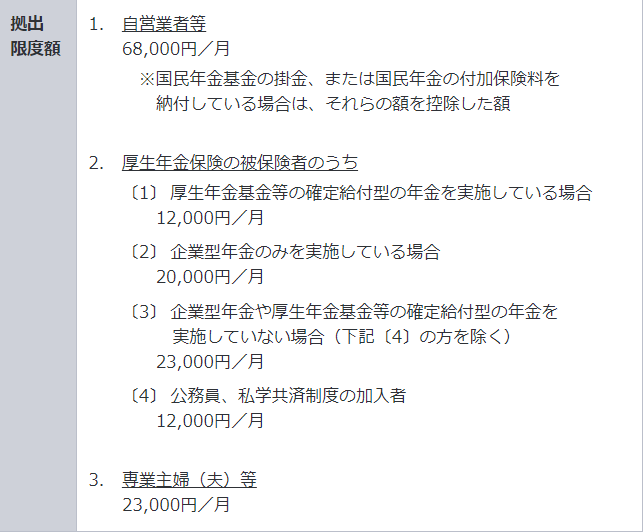

さて、質問者様の場合は2400万円の収入が発生しています。そう考えると、やはり大事になってくるのは所得をいかにコントロールするかという視点です。iDeCoの場合は、つみたてた金額がそのまま小規模企業共済等掛金控除として控除になります。自営業者の場合は年間81.6万円です。

また、2000万円までの利益ならば退職控除扱いになります。退職金の無い自営業者の場合はこの枠をフルに使えることになります。

- 控除として81.6万円を毎年の所得から引ける

- 退職所得控除枠2000万円を使える

このメリットから、どの時期に始めるか問わずやったほうが良いという結論になります。ただ、質問者様の場合は50歳での退職ということで退職控除枠をフルに使うことは無さそうですね。また、規模としては法人化し、iDeCoではなく、会社法人として諸々取り組まれたほうが効果は大きいでしょうね。

もっともダウ連動、あるいはS&P500というのは良い商品です。ベンチマークが堅実ですから問題ありません。多少のトラッキングエラーはあるでしょうが、ある意味では投信の宿命ですね。

年金は確かに読めないが

年金は確かに読めません。国保に関しては今の額の2/3程度の減額という説もあります。ただ、この減額を実施すると選挙で波乱が起きます。そのため、究極まで先延ばしするか、インフレを起こして円の価値を下げるかという選択になるのでしょう。

ただ、iDeCoに関しては「個人型確定拠出年金」であり、投信として管理されるものです。つまり、年金機構のように資産を預けてしまうわけではありません。あくまで自分の資産で分別管理がされています。ですので、リスクは極力抑えられています。

支払いされる年齢に関しては気になりますが、ほかでも積み立てて投資をしておくことが肝要と思います。また、公的年金と違いあくまで個人の積立運用ですから、どこまで嘴を挟めるのか、というところもあります。いずれにせよ、税メリットのほうが大きいと考えます。

いずれにしても日々人脈を広げ、知識を得ていくということに終わりはなさそうですね。

関連記事です

マイクロ法人での資産運用はある意味では究極の形かもしれません。

積立投資とリターンのお話です。

リタイア後の資産運用についてです。