これからの債券投資とリスク許容度を考えていく

ざっくりと長期債、短期債などはありますが、債券投資というのは株式投資の次にリターンの大きなものだと考えられてきました。米国債、米国社債などへの投資ですね。その中でも特に長期債は、リターンの良さやその逆相関性が好まれてきたところがあります。

しかし、昨今は大金融緩和により株式が圧倒的に強くなっている印象がありますね。また、リーマンショック以前からのリターンであれば、金も大きく債券のリターンを上回っています。

それでも債券投資が訴求力を持つのは、その下方硬直性の高さ、つまり値動きの固さが魅力なのですね。リスクが低いというのは商品の魅力となるわけです。iDeCoの商品で所得控除のみをとる、預金形式が人気なのはそういうことです。

普段、投資界隈の情報に接していると気づきにくいですが、一般社会におけるリスク許容度というのは決して高くありません。さて、今日は株式の値動きにはこりごり、債券投資をしたいという方からのご質問を紹介します。

債券投資をフルポジションで行い、リスク許容度を下げたい

たばぞう様はじめまして

毎日ブログを拝見しています。

当方40代後半子供なし独身で実家で住んでいます。現状日本円現金で4000万円ほど所有しています。当方はインカムゲインでの配当生活にあこがれていて高配当株や高配当ETFの購入を検討していました。

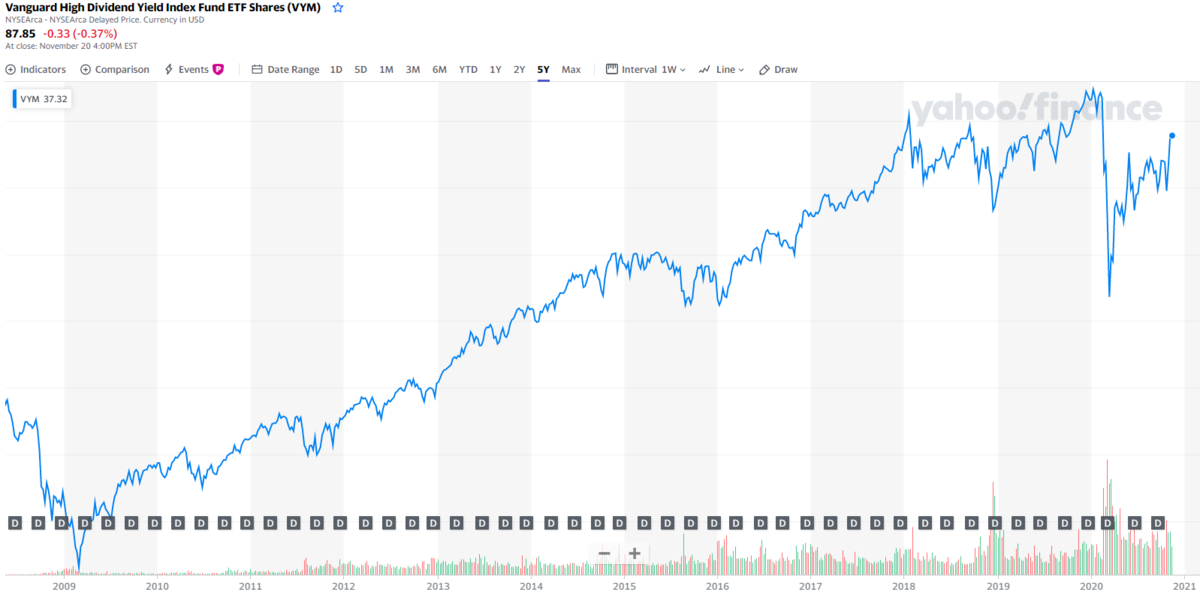

しかし株や株式ETFはボラティリティが高く高額を投資すると暴落した場合一気に資産が減ってしまい所有していると値動きが気になって仕方がありません。当方は実際に今年の3月にVYMを3000万円分一括買いしたのですが、急激な円高で50万円ほど一晩で損をしてしまい買った次の日に怖くて売ってしまいました。

今思えば持ち続けていればとんでもない収益になっていましたが、はっきりいってそれは結果論であの時点では今年の今の時点でここまで上昇するなんて予想できませんでした。

またその時売らなくてもおそらくちょっと上がった時点で全部売り払っていた可能性が高いです。自分はこらえ性がないためちょっと暴落したりすると心配になって売ってしまう傾向があります。

ちなみに他の株式ETFも少し買っては見たのですが値動きが激しいので暴落したときに怖くて売ってしまった経験があります。自分は急激な暴騰や暴落に耐えられず株や株式ETFを愚直に毎月積立するのには向いてない性格だと思われます。

5チャンネルの米国株掲示板等もよく見るのですがちょっと暴落したりすると全部売ってキャッシュに戻すという人がかなり多い事がわかります。また今回の大統領選挙前に米国では選挙結果による暴落をおそれて約4割の人が選挙前に株を売っていたというデータもありました。

VOO等の株式ETFを愚直に毎月積み立てすればいいんだよと簡単によくいう人がいますけど実際はちょっとでも暴落すると投げ出してしまう人が非常に多いです。当方もそうした人達に該当する人間です。

そこで質問なのですがよく債券のETFは株式ETFが暴落するための保険として混ぜておくものだとか、年齢と同じ割合の債券ETFを買っておくのが安心とか聞きますが、高配当株や高配当株式ETFの代わりに配当目当てで毎月配当の出る債権ETF100%のポートフォリオはどうだろうかと思っています。

キャピタルゲインは全く期待しておらず完全にインカムゲイン狙いです。

具体的には

- バンガード・米国トータル債券市場ETF (BND) 利回り2.3%程度

- バンガード・トータル・インターナショナル債券ETF(BNDX)利回り3.0%程度

- バンガード米ドル建て新興国政府(VWOB)利回り4.0%程度

それぞれを3年間かけてそれぞれ1000万円分ずつ合計3千万円買おうかと思っています。この3本の過去のチャートを見ましたがコロナショックの時の変動もやはり株式ETFより少ないし株と違って値動きが少ないというのが魅力的です。

さらに高配当株と違って業績で配当がいきなりゼロにならないのも魅力です。ベータ値等も確認しました。

現在は各国の中央銀行が金利を0%まで下げていて、FRBも2023年までは現状の金利を維持するとのことなので、しばらくは債券ETFは値段が上がり配当金が減るのは理解しています。

また金利上昇局面では債券ETFは値段が下がり配当金が増えるのも理解しています。

また毎月配当が出たら税金が取られますが、現在の価格で3000万円分買ったとしたら年間の配当額は税金を考えないで年間で8600ドルぐらいになります。米国で10%の税金を取られると7740ドルとなります。

今のレートだと81万円ぐらいですね。ここから本来では日本での税金が2割ほど引かれるのですが、当方は実は障害手帳を持っており27万円の所得控除額があります。

収入は障害年金があるのですが非課税のため税金はかかりません。その他に収入はありません。所得税の基礎控除額が48万円なので合計75万円の控除があるため、日本で源泉徴収された税金は確定申告をすれば殆ど戻ってくる事になります。

これは税務署にも確認を取っております。当方としては配当金の額も年間300万円とか、月20万円とか望んでおりません。最低年間で60万円ほど、1カ月5万円ほどあれば十分です。

また各国の政府もほとんど0金利政策を取っているため現在1ドル104円程度ですが

急激な円高も円安にも当分ならないと思っています。また配当金は税金の還付を受けたら再投資に回します。

このようなインカムゲイン狙いで債券ETFのみで100%のポートフォリオを組むのはありでしょうか?やはりインカムゲイン狙いでも高配当ETF50%、債券ETF50%等株式ETFとまぜて運用したほうがいいんですかね?

債券ETF100%なんて殆ど聞いたことないですからね。

インカム狙いの債券ETF100%のポートフォリオをどう思いますか?

- 株式ETFよりはボラティリティが圧倒的にすくなく動きがマイルド

- 配当が毎月入る

- 取られた税金は殆ど戻ってくる

と考えるするとインカムゲイン狙いで100%債券ETFっていうポートフォリオはありだと思いますか?

株式ETFをいれない理由は自分は急激なボラティリティに耐えられない性格だという事がわかっているからです。株式ETFを積み立てていればいいと考えていたけど、暴落局面になったら怖くなって積立をやめたり投げ売りしてしまった人も多いと思います。

株式ETF積立は言うのは簡単ですが実際やってみると精神的にかなり難しいと考えています。当方も10年計画で毎月25万円ほど株式ETFや投資信託の積立を考えたのですが暴落があると気になって仕方がありません。

こういう性格ですから投資自体やめたほうがいいですかね?債券ETFも株式ほどではないですが値動きはありますからね。

ただ当方が上記で挙げた債権ETF3本は過去のチャートを見ても一定の値幅で値動きしているので下がっても配当を貰いながら値段が戻るのを待つことができそうです。

3000万円を債券ETFに100%投資するとして、税金が殆ど還付される事が前提の場合、インカムゲイン狙いで債券ETF100%のポートフォリオはありか、たばぞうさんの意見を聞きたいです。

債券投資フルポジションというのは結局それなりのリスクはある。

比較的手堅い投資に思えますが、リスクはそれ相応にありますね。理由は為替です。新興国債券は値動きが激しいですね。また、地域は分散するものの、債券のみへの集中投資ということになります。この集中投資のリスクも考慮したいところです。

一方で、年間60万の収入を得るということでしたら、そんなに難しいことではないですね。単純に年率3%の商品を2000万円分購入すればよいのですね。

これらのことを勘案すると、やはりVYM+BNDかBNDXというところに落ち着くのが妥当かと思います。

私は5年程度の時間分散をお勧めしています。しかし、10年計画での投資というのも悪くはないでしょう。経済危機は、積み立て当初に起きるとびっくりしますね。しかし、5年、10年と経てば、違った受け止め方ができます。

例えばVTIなどはこの4,5年で倍になっています。キャピタルの乏しいVYMでも取引値ベースで1.5倍ですね。こうなると、暴落しても買値を下回らないことになります。いわゆる安全域が築かれるのです。

米国株は基本的には毎年のようにEPSが伸びていきます。そのため、今の取引値は将来の安値になっている可能性があるのですね。リーマンショックにしろ、コロナショックにしても、それを証明するかたちになりました。

株と債券を組み合わせつつ、手元のキャッシュを厚めに持つということで対応していくのがベストと思いますがいかがでしょうか。

関連記事です。

つみたてNISAはまだ期間は短いですが、早くもそのことが実証されつつありますね。時間を味方につけることが大事です。

地域、アセット、時間の分散というのは基礎基本になりますね。

日本国債の利回りが低いので、私たち投資家は為替リスクを踏まえつつ外債に頼ることになります。それはGPIFもそうですね。