ESG投資とは何に注目した投資になるのか

投資の話題で”ESG”を耳にする機会が増えました。企業のESGへの取り組みを重視する投資家が増えています。

ESGは、環境(Environment)・社会(Social)・ガバナンス(Governance)の英語の頭文字を合わせたものです。いわゆる非財務指標を企業評価のファクターとするということです。

つまりESG投資とは、持続可能な社会の構築に向けて貢献できているかどうかに着目して企業を選別する投資手法ということです。

ESGの由来は責任投資原則(PRI: Principles for Responsible Investment)にあります。2005年、当時の国連事務総長であったアナン氏が金融業界に対して唱えたものです。

機関投資家の意思決定プロセスにESGを受託者責任の範囲内で反映させるべき、とした世界共通のガイドライン的なものになります。

この原則は法的拘束力のない任意のものですが、ESG課題を考慮することが機関投資家にとって投資リスクマネジメント基準及び社会的責任になるとされます。

機関投資家によるESG投資の第一歩はPRIへの署名

機関投資家と呼ばれるいわゆるプロの投資家にとって、ESG投資へ踏み出す最初の一歩とも言える行動が、PRIへの署名です。

PRIには6つの原則があります。(日本語の出典:経済産業省 website)

- Principle 1: We will incorporate ESG issues into investment analysis and decision-making processes.(投資分析と意思決定のプロセスにESGの視点を組み入れる)

- Principle 2: We will be active owners and incorporate ESG issues into our ownership policies and practices.(株式の所有方針と所有監修にESGの視点を組み入れる)

- Principle 3: We will seek appropriate disclosure on ESG issues by the entities in which we invest.(投資対象に対し、ESGに関する情報開示を求める)

- Principle 4: We will promote acceptance and implementation of the Principles within the investment industry.(資産運用業界において本原則が広まるよう、働きかけを行う)

- Principle 5: We will work together to enhance our effectiveness in implementing the Principles.(本原則の実施効果を高めるために協働する)

- Principle 6: We will each report on our activities and progress towards implementing the Principles.(本原則に関する活動状況や進捗状況を報告する)

PRIに署名した金融機関等はこの6原則に従って運用していることになります。

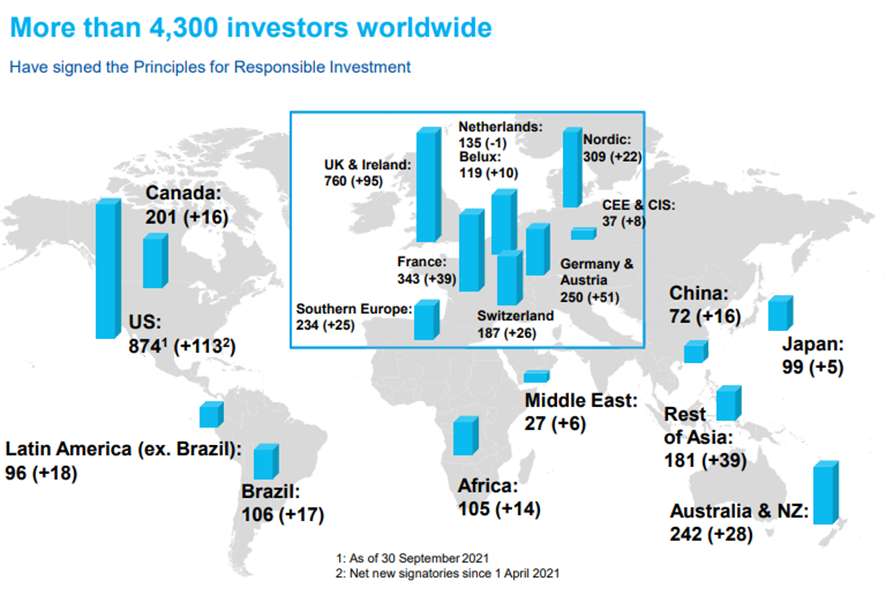

2021年9月末現在、4,300以上の金融機関等が署名しており、その預かり資産も年々増加してきています。現時点では世界で最もポピュラーなESGの原則と言っていいでしょう。とくにヨーロッパでポピュラーです。

ESGが本格的に着目されたのは、2008年のリーマン・ショック以降です。欧米ではリーマン・ショック以降、投資家の関心が短期的経営指標から長期的経営指標に変化しました。そのため、ESG投資への関心が広まりました。

世界のESG投資の現状と、増え続ける資産残高

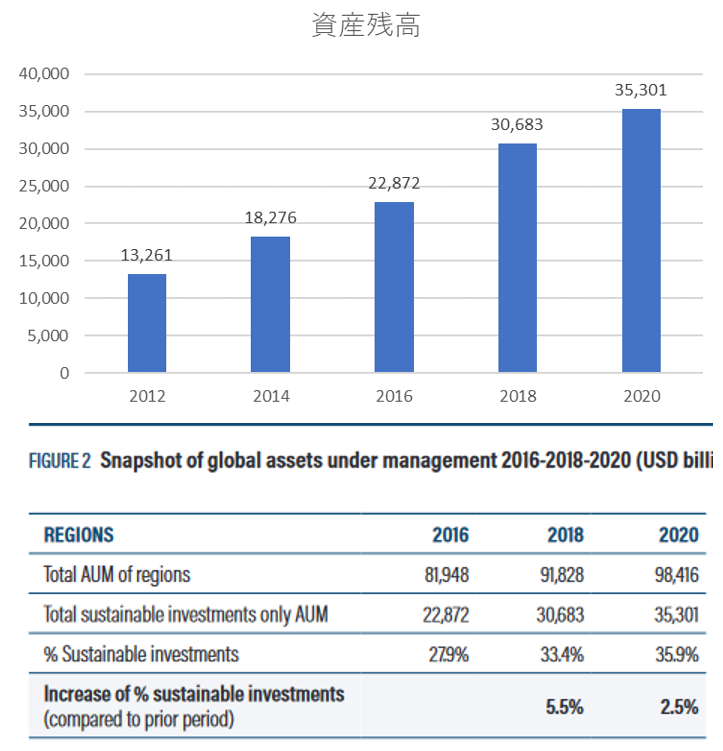

世界のESG投資の現状をまとめているGSIA(Global Sustainable Investment Alliance(世界持続可能投資連合))のレポートによると、2020年では全世界で35.2兆ドルのESG資産があり、全世界の預かり資産の35.9%がESG投資に該当するとのことです。

出典: GSIA website

このように、市民権を得つつあるESG投資ですが、実はESG評価の共通基準は存在しません。どちらかと言えば定性的な要素が大きいため、例えば営業利益率のような指標のように計算すれば明らかになるというものでもありません。

文字の情報を追って企業比較をすることではじめて判明する要素です。また、ESGというファクターは全産業共通の指標の設定が不可能です。

このような性格を持つESGに関して、機関投資家は格付け機関を活用しています。ちなみにESGを評価して格付けする機関は世界で10あまりあります。独自の評価方法や分析方法、情報網を使って、格付評価を付し、格付結果を公開したり販売したりしています。

このような格付機関の評価を利用することで、機関投資家自身の手間を省いているともいえるでしょう。

一方でESG情報開示の充実に向けた環境整備が世界的に進捗しています。欧州では「EUタクソノミー」が2020年に発効しました。

「EUタクソノミー」とはEUにおいて、環境的に持続可能な投資を促進するために、「グリーン」な経済活動と投資を分類する枠組みのことです。環境にフォーカスされた枠組みと言えるでしょう。投資家、金融機関、企業に透明性を提供し、EU加盟国全体の基準を調和させるものです。

米国でもSECがESGの開示ルール見直しを今年発表しました。IFRSを策定するIFRS財団は国際サステナビリティ基準審議会(ISSB)を設立しました。2020年9月、IFRS財団が「サステナビリティ報告に関する協議ペーパー」を公表し、意見を募集していました。被財務情報であるESGの開示ルールの統一に動き始めています。

少しずつですが投資家にわかりやすい形でのESG情報開示が行われていくと思われます。規模が大きくなってきたESGを少しでも理解しておくことがリターンの追求につながってくるかもしれません。

関連記事です。

製薬会社のランキングです。

昨今よく聞くSPACの用語解説です。

投資の原理原則についてです。