銘柄分散の理想は何銘柄なのか

理想の銘柄分散は何銘柄なのでしょうか。1銘柄集中投資をする投資家さんもいますし、10銘柄、20銘柄、多い人だと50銘柄超の分散をする、という投資家さんもいます。1銘柄に投資して、その銘柄が大きく上昇すれば最も効率が良い投資ということになります。

しかし、1銘柄集中投資をするには、多少のセンスが必要です。いや、センスだけではなく、胆力のようなものが必要ですね。かくいう私も、投資を始めて10年ぐらいは1銘柄集中投資、多くても3,4銘柄集中投資をしていました。

金額が少なく、リスクを追えたことが大きな理由です。

米国株の場合は、多国籍企業が多く、ビジネスモデルもダイナミックなので惹かれる銘柄が多いですね。実際に、売り上げ、利益、そして株価という実績を残している企業が多くみられます。

そうなると、1銘柄集中投資にこだわらならなくても良い、そのように考えが変容しましたね。

さて、今回は銘柄分散に関してのご質問をいただいています。

高配当株とグロース株で銘柄分散を行っています。

たぱぞうさん、いつも楽しくブログ拝見しております。私は現在38歳公務員で現在独身、年収は600万[投資に回せるお金は年150万]、保有資産は800万ほど保有してます。結婚予定はなく今後リタイアまでに5000万の資産形成を目指しています。

以前は中国株に興味を持って保有していたのですが、政治や国のその時々の方針に振り回されるリスクに不安を感じ、現在はアメリカ株に一本化して長期投資を続けています。

自分のスタイルはハイブリッドな感じなのですが、資産の2/3は高配当株で配当を狙うカテゴリー11銘柄[MMM、MCD、KO、BTI、PEP、MO、JNJ、ABBV、T、SO、XOM]に振り分け、残りを値上がりを期待するグループ5銘柄[V, MSFT、SBUX、ZTS、SPGI]と楽天VTIの積み立てにしています。

購入時期は夏冬のボーナスで5000ドルずつ高配当株を購入、ETFである楽天VTIを年間40万[月額3万3千]積み立てています。配当の再投資や節約で浮いたお金で値上がり期待の銘柄を買っている感じです。

分散投資を心がけたく、ディフェンシブな高配当株を4銘柄程度増やして20銘柄程度で運用するつもりです。

たぱぞうさんの銘柄分析は毎回知らない銘柄も出てきて面白いので今後ともぜひ続けて欲しいです。

分析するのが自分でも楽しく、たぱぞうさんがブログで再三仰っているようにETFの素晴らしさもよくわかっているつもりなのですが、最終的には高配当株20銘柄、グロース株10銘柄の30銘柄程度まで増やしたいと考えています。極端に分散させすぎでしょうか?ご意見いただければ幸いです。

銘柄分析が面白いならば、扱う銘柄数は増やせますね。

分析するのが楽しい、ということでしたら個別株投資が向いている方かもしれませんね。上昇銘柄がズバリ見極められるならば、実は分散はさせすぎると投資効率が落ちます。

半面、分散させると個別の下方リスク、例えば悪決算や不祥事などに備えることができます。それぞれのメリットデメリットをどうとらえるかということです。

理想の銘柄分散は数銘柄?20銘柄?

3,4銘柄が理想という人もいれば、10銘柄、20銘柄という人もいますね。私はどちらかというと、10銘柄から20銘柄が良いと思っていました。数年前までそうでしたね。リスクリターンの関係もさることながら、最大の理由は組織で仕事をしていて、忙しかったからです。また、理論的にも心地よい、リスクリターンのバランスが取れるのがこの10-20銘柄のレンジになるのです。

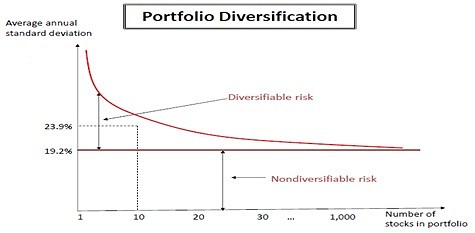

ちなみに、基本的な考え方は上図のようになります。縦軸はリスク、横軸は銘柄数です。これによると、最適な銘柄数は10-20ぐらいがバランスが良いとみて取れます。少なすぎると下方のリスクに対しての耐性が弱く、多すぎると分散の意味がない、収益も期待できなくなるというわけです。

ただ、個人的には米国株はセクターによってリターンが大きく異なるというところを考慮したいですね。これは、理論として知っておいて、そこから先は個人でカスタマイズしてよいと思いますね。

今はセミリタイアをし、銘柄分析のフォーマットも計算式含めて固まってきたので50銘柄ぐらいカバーできると思っています。現在追っている銘柄は35銘柄前後ですが、今後増やしていくつもりです。

個別株の場合は特に「何を買ったか」がポイントなので、このあたりの理論はフレキシブルな解釈でよいと思っています。

資産額と銘柄分散の考え方

資産額が小さいうちは、あまり銘柄を分散させても手間ばかりかかりますね。これはご自分の年間入金額や資産額にもよります。例えば、資産額が100万円で分散50銘柄というのはいささか非効率ですよね。

一方で1銘柄の最大%をいくらにするのかというのも大まかに決めておくと良いでしょう。金額はいくらまで、最大の割合はいくらまで、このようなルールで行動すると、個別銘柄の下方のリスクは低減できます。

要は、上振れに比重を置いて考えるか、下振れに比重を置いて考えるかというところですね。

これから資産運用をしていく中で、その時々に応じた数字で投資していくと良いですね。個人投資家の強みは、時間の縛りも、銘柄数の縛りもなく、自由なポートフォリオが組めることです。それを最大に享受していきましょうね。

関連記事です。

一方で、おやんちゃ個別株のワナというのもあります。

こうした話題銘柄にどのようにかかわっていくかということですね。

夢のある個別株投資についてです。