2017年7月の配当

今月から2017年下半期の始まりです。PFF売却に伴い、毎月の配当も減ることが予想されます。フリーキャッシュフローの最大化を図るために、売却資金は半年から1年ぐらい寝かせておき、用途を考えたいと思っています。

以前はこのような余裕はありませんでしたが、米国株投資のおかげで資産が伸びており、無理くり資金を突っ込まなくてもよいという考えになってきています。家計の収支は相変わらず低め、月々30万前後ですから、それに比べるとずいぶん大きな金額を運用していると思います。

| 税引前$ | 税引前¥ | 税引後$ | 税引後¥ | |

| IYR | $216.28 | ¥24,007 | $155.56 | ¥17,457 |

| VYM | $178.80 | ¥19,909 | $128.50 | ¥14,420 |

| PEP | $80.50 | ¥8,935 | $58.03 | ¥6,570 |

| VT | $93.20 | ¥10,445 | $67.00 | ¥7,574 |

| PM | $520.00 | ¥58,874 | $414.02 | ¥47,082 |

| GSK | $210.85 | ¥23,670 | $166.36 | ¥18,887 |

| WBK | $570.09 | ¥64,152 | $449.74 | ¥50,362 |

| IYR | $16.89 | ¥1,874 | $13.50 | ¥1,511 |

| 合計 | $1,886.61 | ¥211,866 | $1,452.71 | ¥163,862 |

2017年7月はイレギュラーな要因として米国不動産ETF(IYR)から2度にわたって入金がありました。調べていませんが、外国源泉徴収課税が無いので分配金ではないと思われます。

また、ウエストパックバンキングから半期に一回の配当金がありました。米国に次ぐ先進国での人口増加国であるオーストラリアの高配当銀行株です。ウエストパックバンキングは2万ドル規模での投資ですが、年間1000ドル程度配当します。20年で配当だけで元がとれる計算です。ざっくり利回り5パーセントですね。

昨今は株をあまり買っていませんが、いずれにせよ積極的に買い出動するような相場でもないので、少欲知足な姿勢で臨みたいと思います。

さて、目先の相場としてはNYダウは相変わらず21000ドルを上回っており、強い相場が続きます。ただ、企業によっては全く売り上げや利益が伸びていないのに株価だけがスルスルと上がっているような企業も散見されます。

強い相場というのは得てしてこういうものです。良い株が上がるのはもちろんですが、循環的に買われていない銘柄を買う動きが生まれますから、相場全体が上がっていくのです。

大本命として、トランプ大統領の政策期待から買われている株もあります。これは完全に期待で買われており、現在のところの業績としては何らの影響も起きていない銘柄がいくつもあります。

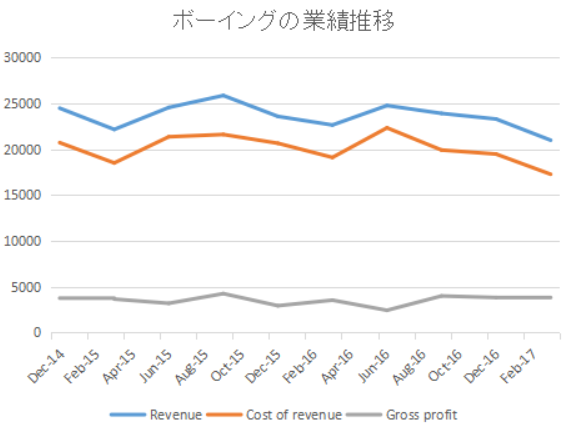

たとえばボーイングの四半期ごとの売り上げと粗利です。直近は良かったものの、2014年からほぼ横ばいです。しかし株価はこういう推移にあります。130ドルから200ドルを超える水準まで買われています。

トランプ大統領と共和党の政策である軍拡路線が実行されるであろう、という目論見で上がっています。ボーイングは民需も大きいのですが、お構いなしといったところです。

※Googleファイナンスから

米国市場は今そういう局面にあると言えるでしょう。また、一部銘柄を中心に、法人減税に始まる一連の政策期待で先回りして買われています。

新規買いはやや勇気が要りますが、自らが決めたキャッシュポジションに従い、淡々と機械的に買っていくということになります。

ちなみに、私が欲しいと思っていた銘柄群はだいたい上がってしまっていますので、IVVやVTIなどのETFをシンプルに買っていこうかと思っています。ただし、これらは月々のキャッシュフローを高めてくれるわけではありませんので、そこは目をつぶらなくてはいけません。

マコーミックやJMスマッカー、ゼネラルミルズなどの食品加工株が停滞気味なのは気になるところですね。

フィリップモリスが好調

相変わらずフィリップモリスが好調です。私が買い参入したのは2015年初頭でした。当初は全くキャピタルゲインを期待していませんでした。しかし、結果的にはここまで40%以上の値上がりをしており、期待とは全く違った値動きをしています。

ただ、ここもまったく業績は向上していませんから、配当利回りが5%程度になる100ドル近辺になる日がいつかくるのではないかなぁ、と思っています。フェアバリューは95ドル程度という見方もあります。

また、意に沿わない?VTを打診で買ったのは2016年1月でしたが、これも30%程度の値上がりをしています。

米国株投資がこのところ功を奏しているのは、やはり市場全体が強いからです。市場全体が右肩上がりであるという前提に立って買うと、極端な不人気セクター以外はだいたい上がるということになります。

こんなに楽な投資はありません。もっと言うとこれだけ楽で、長期にわたる景気拡大相場というのは私の投資歴でも経験がありません。ですので、疑心暗鬼な部分は少なからずあります。

極端な不人気セクター

極端な不人気セクターは例えば百貨店になります。Amazonの本家本元であるアメリカはホームデポ(HD)などの専門店を除いて小売りが押しなべて苦境に陥っています。その代表格はメイシーズ(M)でしょう。

メイシーズは米国を代表する百貨店の1つですが、2015年以降で株価は3分の1まで落ちました。これを受けて、配当は実に7%近くになっており、ボラティリティも含めて話題になりつつあります。

また、不人気セクターと言えば、石油企業もそうでしょう。思わず今年のNISAではエクソン(XOM)を買っています。私はロイヤルダッチシェル(RDSB)も持っていますので、合わせて約2万ドルの投資になっています。

全体のポジションで見ると小さいのですが、シェールオイルの技術革新は目覚ましく、急には原油市況が回復しないのは明白です。石油株に関しては、これ以上の投資をすることはしばらくないでしょう。

2014年にバフェット氏がエクソン(XOM)を早々に売り払ったことが思い起こされます。

配当と雑感でした。

関連記事です。

アメリカだけでなく、日本も実は戦後有数の長期景気拡大期にあります。先進国は押しなべて米国以外は低成長時代を迎えています。実感は乏しいけれど、数字上は好況、こういう時代なのですね。

かつてのように残業をたくさんすれば経済的に豊かになるという時代は過ぎ去りつつあります。だとするならば、私たちは生きる意味、幸せの価値観を改めて問い直すことで、これからの新しい生き方を模索したほうが良いのかもしれません。配当金は金銭的にはもちろん、精神的にも生活を支えてくれる存在です。

金融庁が今後20年有望な株式指数というものを公表しています。実際にリーマンショック後のこれら指数の伸びは著しく、押さえておきたい最適の手になりつつあります。