ウエストパックバンキング(WBK)の事業内容

ウエストパックバンキングはオーストラリアのシドニーに本店があります。オーストラリア4大市中銀行のうちの1つです。オーストラリア国内では3位に位置します。

世界の銀行総資産ランキングでは40位~50位ぐらいを行き来しています。資産規模は変動はあるものの、65兆円ぐらい、日本のみずほ銀行の1/3の規模です。

農林中金の3/4、といってもちょっと分かりにくいですかね。本当にざっくりいうと、日本全国展開規模の銀行ということです。

格付けです。

Moody's Aa2

S&P AA-

となっています。悪くないですね。経営的には評価されており、投資適格であるといえます。実際、オーストラリアの街中でもよく見かける銀行の1つです。会社の起源は1817年にさかのぼります。およそ200年もの歴史がある銀行ということになります。

※画像はウエストパックバンキングのサイトから

ウエストパックバンキング(WBK)の配当とチャート

業績連動ということで、高配当ですが増配傾向は漸増というところでしょうか。米国株と違い、半期配当です。

2006年 株価 17 ドル 6月 0.4312ドル

2016年 株価 22.5 ドル 5月 0.729ドル

2017年 株価 24.74ドル 5月 0.6869ドル

リーマンショックの時は10ドル割れまで下げていました。それでも意地の配当0.4ドルを出しています。その時の利回りは10%近く行きました。これからも安定配当を続けてほしいところですね。

配当利回りは概算ですが5.6%です。外国源泉徴収税がありません。特に確定申告をしない人にはお手軽な高配当株となるでしょう。

ウエストパックバンキング(WBK)の基本データ

ティッカー:WBK

本社:オーストラリア

来季予想PER:13.5倍

PBR:1.8倍

ROE:13.3%

ROA:0.9%

EPS:1.9ドル

実績BPS:13.5

配当:年間1.39ドル。1月と7月に配当。

上場:ニューヨーク証券取引所(NYSE)に上場(ADR)

銀行なので、世界経済の影響を受けやすいことを念頭に置いておく必要があるでしょう。オーストラリアは先進国の中で数少ない成長国であり、人口が増え続けています。また、鉄鉱石などの鉱物に恵まれた資源国でもあります。

商品市場の低迷とその影響で高値の35ドルから20ドル前半まで株価は下がりました。ただ、このところの銅市場の活発化に見られるように、資源の底打ち感がでてきています。それに伴い、ウエストパックバンキングも反発しています。

bp

1,7月配当の米国上場株はグラクソスミスクライン(GSK)やフィリップモリス(PM)などがありますが、全体的には少ないです。WBKは1,7月の少ない配当月を埋める存在としては好適と思います。

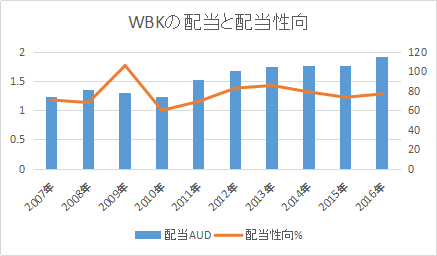

ウエストパックバンキング(WBK)の配当と配当性向

配当はリーマンショックをはさみながらも、漸増です。この10年でおよそ1.6倍になっています。配当性向が100%を超えたことは1度しかなく、高配当でありながらも裏付けとなる利益がきちんと上がっていることを証明しています。

ただ、自社株買いには消極的で、この10年で逆に株数は増えています。業務拡大とのバランスには注意が必要でしょう。

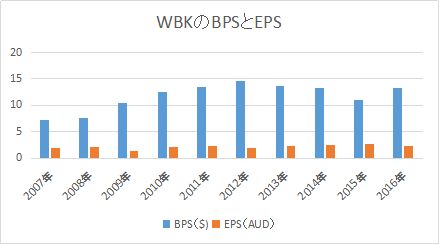

ウエストパックバンキング(WBK)のBPSとEPS

ウエストパックバンキングのBPSとEPSです。BPSは右肩上がりではないものの、この10年で2倍近くに増加しています。それに対してEPSは1.2倍程度です。業績は安定的ですが、対株主への施策という意味ではやや弱いかなという印象です。。

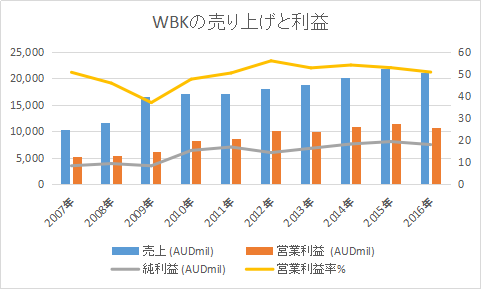

ウエストパックバンキング(WBK)の売り上げと利益

ウエストパックバンキングの業績で目を引くのがこの営業利益率の高さです。米銀大手のJPモルガンやウェルズファーゴで30%半ば、よくて40%台であることを考えると、かなり高い水準と言ってよいでしょう。

とくに、リーマン時でさえも40%台を確保しているのは驚異的と言ってよく、優良大手米銀でも数パーセントにとどまる水準でした。

本業である営業利益は着実に増えています。純利益もそうです。その割にEPSが伸びないのは自社株も増加しているからです。業績自体は評価されてよいでしょう。

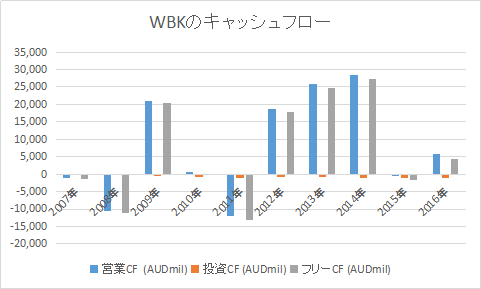

ウエストパックバンキング(WBK)のキャッシュフロー

安定感の無いキャッシュフローをしています。2012年から2014年にかけての好調さは、資源高だったことが無視できません。資源国であるオーストラリアはリオティントやBHPビリトン、そしてそれに関連する子会社群の存在が大きいです

また、銀行のキャッシュフローはどうしても保有する債券や証券の出し入れの影響を受けますから、製造業などと比べると「落ち着かない」印象を受けます。

それでも、恐慌などが無い限りフリーキャッシュフローの極端なマイナスも無いでしょう。当面の課題は自社株買いなどの株主還元ということになります。

関連記事です。

同様に外国源泉徴収課税の無い銘柄、ナショナルグリッドです。ナショナルグリッドは英国株で、4%から5%の安定的高配当が魅力です。送電主体の事業内容ということで、業績の大きな変化はありません。

こちらは英国の世界有数酒類メーカーであるディアジオです。シェアは世界トップです。こちらは英国株で、同様に外国源泉徴収課税がありません。中小メーカーが多い業界において圧倒的な規模と安定的なキャッシュフローが魅力です。

英国とオランダに本社をもつロイヤルダッチシェルです。英国がB株、オランダがA株です。外国源泉徴収課税が取られないのは英国籍のB株です。一時は7%を上回る高配当でしたが、原油安が続くと安泰ではないでしょう。それでもエクソンやシェブロンと並んで業界の最有力の1つであることは間違いありません。