フィリップモリス【PM】の銘柄分析。事業内容と歴史

フィリップモリス【PM】は世界最大規模のタバコ会社です。世界シェアはおよそ3割になります。代表的な銘柄はMarlboroです。タバコを吸わない人でも名前は聞いたことがあるのではないでしょうか。

アルトリアグループ【MO】の国際部門が2008年に分社化したのがフィリップモリスです。

両社は2008年の分社後もマルボロ、ラークなどの同一銘柄を扱っています。担当地域が違うだけですね。アルトリアグループが米国内を事業地域とするのに対し、フィリップモリスは米国以外を事業地域としています。

訴訟リスクを避けるために、国内と国外で分社化したということです。

タバコメーカーは、PM含め大きく4社あります。中国の中国専売、イギリスのブリティッシュアメリカンタバコ【BTI】、日本のJTが有名です。

ちなみに、アメリカ2位のレイノルズアメリカンはブリティッシュアメリカンタバコが4割の株式を持っています。残りの株式の買占めによる買収合意をしましたので、現在ではブリティッシュアメリカンタバコが販売数量世界一の上場タバコ会社ということになります。

中国は世界のタバコの1/3を消費しています。中国専売は名前の通り中国国内で強さを発揮しています。中国の市場規模が大きいので、中国専売が販売数量は世界一になります。ただ、中国専売は上場をしていません。

フィリップモリスは世界180か国で事業展開しています。保有ブランドの知名度も高いです。上場しているたばこメーカーでしたら、ブリティッシュアメリカンに次いで2位の規模ということになります。

タバコ銘柄というのは常に健康訴訟リスクを抱えているため、株価が抑えられていることが多いです。

海外でよく見る、健康被害を訴えるメッセージは、直接資格に訴えてくるものもあります。また、ESG投資の対象外になるため、ファンドの資金が入りにくいという側面もありますね。

※フィリップモリスのホームページから

業績に関しては、設備投資に大してお金がかからないこと、喫煙者は定期的に好きなブランドを買い続けてくれること、この2点からタバコ会社は安定しています。高い税金を課せられても、それでも利益が出るのがタバコ会社です。

各国における納税額も多額を極めています。例えばブリティッシュアメリカンタバコは全世界での納税額が4兆7000億円にもなります。そういう意味では嗜好品であるタバコを通した徴税システムとも言えなくはありません。

このように高い税金を納めていることから、国家とは持ちつ持たれつの安定した関係に見えます。

フィリップモリスのアイコス、ブリティッシュアメリカンのグロー、JTのプルームテックのように、新方式たばこがシェアを急速に伸ばしています。今後はこの新方式たばこのシェア争いが業績に直結するようになるでしょう。

フィリップモリス【PM】のチャートと配当

※Yahoo! finance

- 2008年6月 株価51ドル 配当0.46ドル

- 2016年3月 株価101ドル 配当1.02ドル

- 2017年7月 株価119ドル 配当1.04ドル

- 2019年9月 株価77ドル 配当1.17ドル

配当は2008年から倍以上に成長しています。リーマンショックのころと比べているので、幾分差し引く必要があります。それにしても配当の伸びが素晴らしいです。ただ、少々配当余力は厳しめですね。アイコス需要の伸びで株価も順調でしたが、急激に元の水準に下がりました。

株価は2015年までは80ドルあたりでしたが、ドル安とともに120ドル近辺にまで上がりました。それに伴い配当利回りも3.5%まで下がりました。

その後、アイコス特需が落ち着きタバコ株への逆風もあいまって、5年前の水準まで株価は落ちています。配当利回りは6%にもなります。

ちなみに本社はアメリカ国内ではありません。スイスのローザンヌに本社があります。そのため源泉徴収税がほとんどかかりません。税金の関係で本社をアメリカから移しました。アメリカの会社らしいですね。

フィリップモリス【PM】の基本データ

ティッカー:PM

本社:スイス・ローザンヌ

上場:ニューヨーク証券取引所(NYSE)に上場

続いて基礎データを見てみましょう。

フィリップモリス【PM】の売り上げと利益

フィリップモリス【PM】は株主資本以上に負債があるのでROEが算出できていません。この負債は主に自社株買いに使われています。フィリップモリスに限らず米国企業は自社株買いが盛んです。ムーディーズ【MCO】なども似た経営方針ですね。

特に今は、比較的低金利なため低金利で借入し、自社株を買い、配当をするという方針を取っています。営業利益率は非常に高く、この10年常に40%近辺です。しかし、売上は実はほとんど伸びておらず、営業利益も高いレベルではあるものの横ばいです。

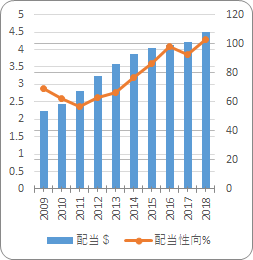

フィリップモリス【PM】の配当と配当性向

配当も上昇していますが、配当性向はそれ以上に年々切りあがっており、2018年には102%になっています。フィリップモリスのIRによると、2008年の配当開始以来の伸びはトータルで126%、年平均10.7%の伸びです。

しかしながらこの実態を考えると、今後の配当の伸びは今まで通りにはいかないかもしれませんね。

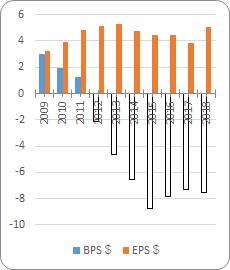

フィリップモリス【PM】のBPSとEPS

BPSがマイナスというのがフィリップモリスの1つの特徴ですね。非常に面白い経営方針で、合理的と言えばそうかもしれませんね。EPSに関しては、大きく増えもしていませんが、減りもせず比較的安定的です。

先進国における長期的な落ち込みと、新興国での人口増加に伴う利用拡大、このバランスが業績に反映されることになります。

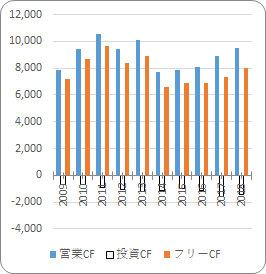

フィリップモリスのキャッシュフロー

これぞタバコ会社というキャッシュフローをしています。営業キャッシュフローは毎年安定的で、強みのある事業形態であることを示しています。また、投資キャッシュフローはそれに対してわずかな支出です。

これは、タバコ業がある意味ではオールドエコノミーで、新たな設備投資があまり必要ないことを示しています。ほとんど横ばいの投資キャッシュフローなのはそういうことです。

そのため、フリーキャッシュフローも潤沢です。株価は最近押さえられており、目先85ドル近くまでは反発があってもおかしくないように見えます。さて、明日の決算を受けてどのように株価は動くでしょうか。持ち株の決算は、自分なりにシミュレーションしてみるのも楽しいですね。

関連記事です。

個別株投資とインデックス投資の違いについてです。

高配当株投資のメリットデメリットです。

意識したい、セクターごとの個性ですね。