家庭でできる金融教育とは、どのような教育になるのか

金融教育の必要性が叫ばれています。金融庁も金融教育についてのページを作成したり、講師を学校に派遣したり、様々な対応をしています。ここでは、なぜ学校に金融教育が定着しにくいかに触れ、家庭でできる金融教育について紹介します。

学校で金融教育を行うのは、かなり先になると思われる

社会が高度化するにつれて、子どもたちは学ぶべきことが増えています。情報教育、環境教育、外国語教育、技術家庭、福祉教育、食育・・・枚挙にいとまがありません。これらはかつてはなかったものです。

高度に発達した現代社会とはこういうことであり、社会に必要な知識の習得の全てを学校の責任にするには無理があります。現代社会の基礎知識、これらをすべて必要だからと言って学校に押し付けるのは無理だということです。

そもそも先生たちだって超人ではないですから、すべての分野に詳しくあれ、というのは無茶です。

日本全体がそうであるように、学校もプラスの発想で動いているように見えます。

つまり、新しいものを増やしたら、古いものを減らす、精選するということが難しいのです。常にプラスで仕事が増えていきます。

常にプラスの波が来るのは、教科セクションごとの圧力団体があるからです。また、それぞれの専門分野の先生たちの仕事に対する情熱もそのように作用するのでしょう。そして何より子どもたちのため、という善意がマイナスの発想を難しくします。

例えば、もう日常で使わないからといって古文を削ろう、算盤を削ろう、漢文を削ろう。こういうことがなかなかできないのです。選択ということが可能な高等学校は余地がありますが、小学校中学校ではかなり厳しいでしょう。

その結果として日常では使わない習字が脈々と続けられ、算盤を習う。古典的な詩文などもそうですね。教科書は分厚くなる一方です。子どもたちのランドセルが10㎏以上にもなるということがニュースになっていました。

プラスの発想は共感が得やすく、何かを削るという引き算の発想は共感が得にくいのです。そういった事情があるので、金融教育もせいぜい家庭科の数ページで取り上げられる程度に落ち着くのが関の山です。

既存の学習内容を削り、金融教育を入れ込むのは至難の業ということです。それは、小学校における英語教育、外国語の扱いを見てもそうですね。

家庭でできる金融教育の本質とは

学校での導入に時間がかかるとするならば、家庭でどのように触れたらよいのでしょうか。先述の通り、せいぜい数ページ程度の内容ということならば、本質はズバリこういうことだと思います。

収入の半分は自分のものとして取っておく

名著「バビロンの大富豪」の教えですね。例えばお小遣い制を例にとってみましょう。小6で1か月600円のお小遣いがあるとします。その半分、300円を自分のものとしてとっておくのです。使い切らない、我慢するということです。

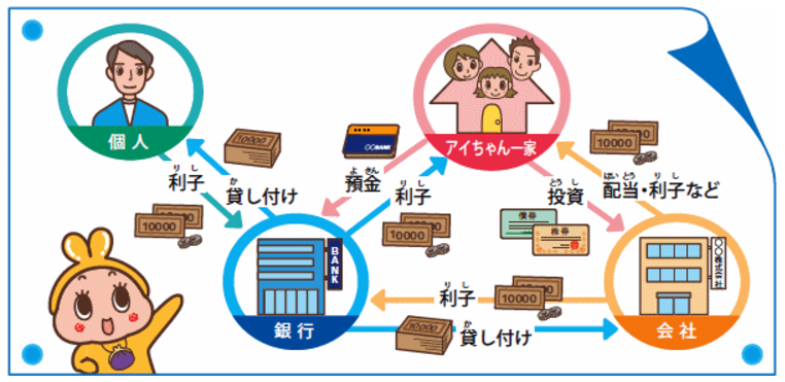

※画像は金融庁の金融教育のサイトから引用。

すると、年間で3600円を使え、3600円を自分のものとしてとっておくことになります。

本来ならば、「お金に働かせる」という発想で複利運用すると良いのですが、少額すぎてメリットが実感されません。そのため、親が色を付けてあげます。1年間「自分のものとしてとっておく」ことができたら、お小遣いアップをするのです。

- 中一で月1000円をお小遣いにします。半分の500円を取っておきます。

- 中二で月2000円をお小遣いにします。半分の1000円を取っておきます。

- 中三で月3000円をお小遣いにします。半分の1500円を取っておきます。

- 小6=年間3600円貯蓄

- 中1=年間6000円貯蓄

- 中2=年間12000円貯蓄

- 中3=年間18000円貯蓄

合計で4万円近く貯めることができます。金額は通学や地域の実態によって違いがあるでしょうが、本質は同じです。半分を自分のものとして取っておくのです。高校まで続ければ、高校卒業時にはそこそこの金額になっています。

アルバイトを始めるならば加速度的でしょう。ただ、アルバイトは自分の所得なのでルールを守るのが難しいかもしれませんね。

ここからは飛躍します。私だったら、子どもが社会人、あるいは大学生になるときにさらに色を付けて、自分のものとして取っておいた金額に祝い金を足して、合計100万程度にします。

そして、投信やETF、あるいは株式の世界を教えます。おそらく米国株でしょう。

このときに、「半分は自分のものとして取っておく」という原則を確認します。キャッシュポジションが50%ですから、安全な範囲で経験を積むことができるでしょう。

金融教育は大人だって不十分、将来困る可能性は誰にでもある

翻って、私たち大人も十分な金融知識が備わっているとは言い難いのではないでしょうか。原因は一つです。使いすぎるのです。給料が入ったら、そのまますべてを使ってしまう。ボーナスが入ったら頭金にしてローンを組んでしまう。

これだといつまでたっても「お金に働かせる」メリットに浴することができません。いつまでたっても「お金に働かされる」構図なのです。

金利のメリットを実感できるようになるのは1000万円を超えたあたりからでしょう。金利3%で30万になります。ちょっとした月収並みです。初めてそこで運用することの重みを知るのです。

この1000万円の種銭を運用で得ようとするのは間違っています。よほどセンスがある人しかできません。やはり労働収入で積み上げ、浪費を抑えて積み上げるのです。キャピタルゲインで積み上げるのは誰にでもできることではありません。

給与所得、つまり手取りの半分は取っておく。家庭があると難しい水準ですが、独身の時に貯めたり、共働きをすることで可能になります。貯められるほどの余裕がないならば、所得を増やします。

お金に働かされる構図から抜け出す、たった一つの習慣。それは

「収入の半分を自分のものとして取っておく」

という誰でも明日からできる習慣なのです。貯蓄ができれば投資もできる、大もとはシンプルなことなのです。

関連記事です。

投資にも良いものと悪いものがあるので注意が必要です。