つみたて投資こそが投資の基軸になりうる

つみたて投資がこれだけ世間に広く膾炙したのは私の記憶にはありません。今は空前の投資ブームと感じています。以前は、板読み投資術やテクニカル投資術、そういった短期売買こそが投資と思われていたフシがあります。

しかし、そういった投資方法では資産形成はほとんどの人ができません。これははっきりと言えます。多くの人が、デイトレードや短期売買で資産形成ができると信じ、資産を減らしてきましたね。

短期売買は一部の才能あるトレーダーのみが許される手法です。しかし、プロ中のプロである投資運用会社や証券会社運用部門でさえもすでにプログラムされた売買手法やAIが席巻し、いわゆるトレーダーの数は激減しています。

私は投資アドバイザーという仕事を副業で受けていますが、簡単な決算解説をしたり、ポートフォリオの相談を受けたり、言葉の解説をしたり、レポート納品したり、そういう仕事です。時機に応じた頻繁な売買はしておらず、せいぜい中期で売買するぐらいです。

ではなぜ頻回な売買こそが投資と思われがちなのかということです。それはおおよそ下記のような理由によります。

- 売買が頻回だと手数料収入が伸びる

- 対象の変化が激しいので、理由を付けた解説の需要が途絶えにくい

- 情報商材との相性が良い

つまりは、利用者側の都合というよりもむしろ販社側の都合のほうが大きいですね。基本的に市場動向というのは読めませんから、それを資産運用の基軸にするというのはちょっと違うというわけですね。

さて、こうしたことを踏まえて、ご質問を紹介します。

つみたて投資を継続するのは意外に難しいのではないか

たぱぞう様

いつも楽しく読ませてもらっています。友人数名にも勝手に私の師匠だと言ってブログを紹介しています(笑)本日は含み益・含み損について質問させてください。idecoや積み立てNISAはドルコスト平均に従って愚直に積み立てよということは、頭では理解できます。

しかし、言葉でいうほど簡単ではないだろうなとも思っています。元本が小さい時はよくても、元本が大きくなってから、●●ショックというような大きな下落局面が訪れた場合にも歯を食いしばって積み立てられるかなと考えてしまいます。

いったん、資金を引きあげることは選択肢に入れなくてもいいのでしょうか?含み益についても、利確しなくていいの?するとしても、どのタイミングですればいいの?と迷っているうちにタイミングを逸してしまうような気がしています。結局は動けないのかもしれませんが・・・。

たぱぞう様は、年末に120で買ったVTIを短期間のうちに135で売却したとのことですが、出口(何%アップで売却など)を意識してから購入しているのでしょうか、それとも商品問わずルールを決めているのでしょうか?

私の場合、以下のようなストーリー、戦略の商品を保有していますが、それぞれで出口の考え方を変えた方がいいのでしょうか。

- Idecoや積み立てNISA(楽天VTIやS&P)

- キャピタルを意識した商品(スポット的に購入した銘柄)

- キャピタルとインカムの両方を意識した商品(逆張りっぽいタバコ銘柄)

たくさん聞いてしまって申し訳ありません。可能な範囲で答えていただけると嬉しいです。

投資のコアをインデックスのつみたて投資に置きつつ、売買を楽しむという手法

つみたて投資の大事さについては述べてきたとおりです。ただ、先日の記事で書いた通り、非常に時間のかかる投資方法であるのも事実です。月々15万円の積み立て、利回り5%で27年、それでようやく1億円という記事ですね。

私の場合は15万円も月々投入した記憶はなく、いつの間にやら複数口座を合わせたら大台を突破していたわけですが、やはり年に数回「ここぞ」というところで突っ込んだ売買をしていますね。だから加速したとも言えます。ただ、こういうのは人にはおすすめできないですね。

トルコリラが暴落した時にトルコETF【TUR】を買ったときもそうですし、最近ならば年末の調整時にVTIを大きめに買ったのもそうです。やはり、そういうときの売買がうまくいくと、資金効率はグッと上がりますね。

しかし、私は基本は悲観主義者ですから、短中期売買はあまりうまくいく、いつも取れるとは思っていません。あくまでサブでしかないわけです。今はつみたてNISA、さらにiDeCoを満額投資しつつ、増額して積み立てていく算段をしています。

一方で、キャッシュポジションがあれば中期で売買ができますから、「ここぞ」というところでツッコミ買い、売りということをしていくわけですね。というのも、2018年1月以降は相場が動揺しており、妙味があるからです。そのためにも、ある程度のキャッシュポジションは持っていたいという判断です。

つみたて投資をコアとしつつ、中期で取りに行くところは取りに行くというスタイルです。これは、自分の置かれている状況が変化したからというのもありますが、それに関してはまた後日ご報告したいと思います。ご質問ありがとうございました。

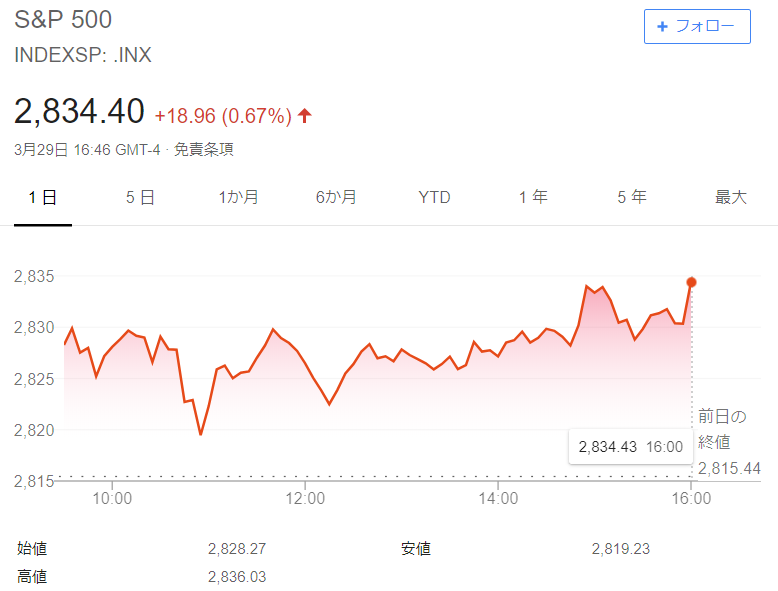

ちなみに、VTIに関してはS&P500とほとんど連動します。そのため、S&P500のチャートを参考にして売買しました。底値は当たりましたが、高値は外しましたね。レジスタンスを読み違えました。ただ、こういうのは大きくやられなければ良いと思っています。

関連記事です。

大きいものは流動性がありますから、売買しやすいですね。大型株もそうですが、個別の読めない事案も織り込むので、企業にある程度精通している必要があります。

インカムという意味ではソーシャルレンディングは悪くないと思っています。しかし、現状だと信用を担保するのが販社次第なので、取引する企業をしっかり選ばなくてはいけません。現状ではSBI一択かと思います。

ファンズ【Funds】も面白いですね。ファンズに関しては、デフォルト案件をいかに出さないかが今後の見どころです。ソーシャルレンディングもそうですが、雑所得年間20万円の枠内でやるのがベストでしょう。